Jak se bude situace vyvíjet v roce 2023?

Pandemie koronaviru ovlivnila nejen naše životy, ale i stav české ekonomiky. Během letošního roku začala růst míra inflace nezastavitelnou rychlostí, kvůli čemuž se začaly zvyšovat ceny téměř veškerého zboží a služeb. Česká národní banka nezahálela a ihned začala zvyšovat výši základní úrokové sazby. Ta má negativní vliv hlavně na cenu hypoték, na které v příštím roce dosáhne jen málokterý žadatel.

Růst úrokových sazeb bude pokračovat

Česká národní banka (ČNB) se snaží aktuální nepříznivou ekonomickou situaci řešit navyšováním základní úrokové sazby. Tu během tohoto roku zvýšila hned několikrát, čímž její výše dosáhla už 2,75 %. Tím ale nic nekončí a během následujících dvou měsíců by se měla zvýšit o další 1 %.

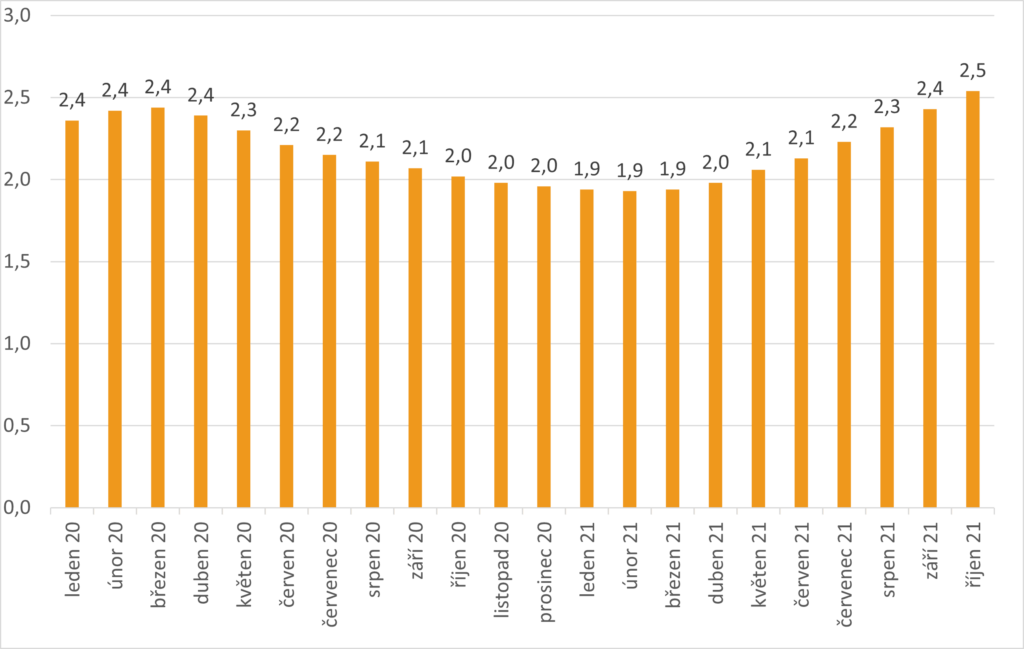

Průměrná úroková sazba rekordně roste

V návaznosti na to roste rekordním tempem i průměrná úroková sazba hypoték. Ta se v současnosti pohybuje okolo 2,54 %. Většina tuzemských bank již v současnosti nabízí hypotéky s úrokem okolo 4 %. S vysokou pravděpodobností nebude začátkem příštího roku možné najít hypotéku s úrokem pod 5 %.

Průměrná úroková sazba

Zdroj: Hypoindex.cz[1]

Hypotéky budou méně dostupné

Po zvyšování úrokových sazeb přistoupila ČNB koncem listopadu i k zpřísnění podmínek pro poskytování hypotečních úvěrů. Ty budou platit od dubna příštího roku a jejich úkolem bude snížení dostupnosti hypoték.

Konkrétně dojde k úpravě tří základních ukazatelů

Prvním je takzvané LTV, které určuje poměr mezi výší úvěru a tržní hodnotou nemovitosti. Ještě do nedávna měly banky možnost poskytovat úvěry s LTV 90 %. Nově budou akceptovatelné pouze úvěry s LTV 80 %.

Jako další si projde úpravou ukazatel DTI, který vyjadřuje poměr mezi zadlužením žadatele a výší jeho čistého ročního příjmu. Jeho hodnota bude upravena na 8,5.

Poslední změna pak bude provedena u ukazatele DSTI, který představuje procentní podíl splátek všech úvěrů během jednoho měsíce. Ten nebude moci přesáhnout 45 %. Výhodnější limity budou dostupné pouze pro žadatele do 36 let.

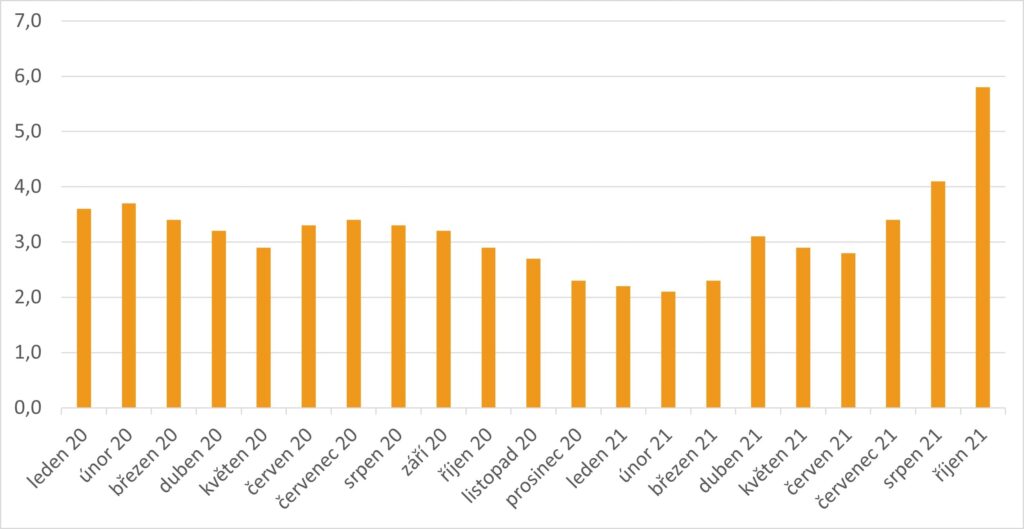

O všem rozhodne míra inflace

Jak již bylo zmíněno, růst úrokových sazeb a tím pádem i hypoték, je pouze následkem rychlého nárustů míry inflace. Ta se již v červenci letošního roku pohybovala na nepříznivých hodnotách, a to 3,8 % (ideální hodnota je okolo 2 %). O tři měsíce později se však vyšplhala až na 5,8 %. Není tedy divu, že se ČNB rozhodla jednat a začala stahovat hotovost z oběhu.

Češi se musí připravit i na další zvyšování úrokových sazeb

Příznivé nejsou ani predikce pro začátek příštího roku. Podle většiny analytiků bude leden jedním z nejhorších měsíců, během kterého by se míra inflace měla pohybovat mezi 7 až 8 %. Pravděpodobně tak překoná i čísla z roku 2008, kdy inflace dosáhla 7,5 %. Kromě zdražování spotřebního zboží a služeb, se budou muset Češi připravit i na další zvyšování úrokových sazeb.

Dobrou zprávou je, že by měla poté začít míra inflace pomalu klesat. Podle odhadů ČNB by se ji mělo podařit snížit na 4,1 % ve třetím čtvrtletí příštího roku. Ideální výše okolo 2 % by pak měla dosáhnout během prvního čtvrtletí roku 2023. Všechny plány může zmařit nově se šířící varianta koronaviru, která by mohla opět přinést další lockdown a tím i větší propad ekonomiky. Obavy ohledně ní byly vidět v posledních dnech i na akciových trzích, kdy se index S&P 500 propadl o 7 500 bodu.

Meziroční inflace

Zdroj: Kurzy.cz[2]

Zdroje

- Fincentrum Hypoindex. Průměrná úroková sazba In: In: Hypoindex.cz [online]. Dostupné z: https://www.hypoindex.cz/hypoindex-vyvoj/

- Kurzy.cz. Meziroční inflace. In: Kurzy.cz [online]. Dostupné z: https://www.kurzy.cz/makroekonomika/inflace/?imakroGraphFrom=1.1.2020

- Hyponamiru.cz. Aktuální i historický vývoj úrokových sazeb. In: Hyponamiru.cz. Dostupné z: https://www.hyponamiru.cz/aktualni-i-historicky-vyvoj-urokovych-sazeb-hypotek/