Nebo si porovnejte všechny rychlé půjčky

Detailní porovnání rychlých půjček na jednom místě

| Zaplo | První půjčka do 16 000 Kč | Opakovaná do 30 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

| Švýcarská Půjčka | První půjčka do 5 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

| CoolCredit | První půjčka do 12 000 Kč | Opakovaná do 25 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| Creditportal | První půjčka do 5 000 Kč | Opakovaná do 30 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| ViaSMS | První půjčka do 16 000 Kč | Opakovaná do 60 000 Kč | Od 30 dní | Do 30 dní | Získat Více o společnosti |

| Creditstar | První půjčka do 12 000 Kč | Opakovaná do 25 000 Kč | Od 5 dní | Do 180 dní | Získat Více o společnosti |

| Viva Credit | První půjčka do 20 000 Kč | Opakovaná do 20 000 Kč | Od 1 dní | Do 35 dní | Získat Více o společnosti |

| Ferratum | První půjčka do 9 000 Kč | Opakovaná do 80 000 Kč | Od - dní | Do - dní | Získat Více o společnosti |

| FlexiFin | První půjčka do 15 000 Kč | Opakovaná do 30 000 Kč | Od 14 dní | Do 30 dní | Získat Více o společnosti |

| VistaCredit | První půjčka do 4 000 Kč | Opakovaná do 8 000 Kč | Od 14 dní | Do 70 dní | Získat Více o společnosti |

| SOSCredit | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 28 dní | Získat Více o společnosti |

| Kamali | První půjčka do 15 000 Kč | Opakovaná do 20 000 Kč | Od 14 dní | Do 30 dní | Získat Více o společnosti |

| Tetička | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 5 dní | Do 30 dní | ZískatVíce o společnosti |

| CreditOn | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 31 dní | Získat Více o společnosti |

| Půjčka7 | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 28 dní | Získat Více o společnosti |

| CreditGO | První půjčka do 10 000 Kč | Opakovaná do 15 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| Credit123 | První půjčka do 5 000 Kč | Opakovaná do 20 000 Kč | Od 10 dní | Do 45 dní | Získat Více o společnosti |

| Mobil půjčka | První půjčka do 3 000 Kč | Opakovaná do 10 000 Kč | Od 21 dní | Do 21 dní | Získat Více o společnosti |

| Express Credit | První půjčka do 4 500 Kč | Opakovaná do 15 000 Kč | Od 10 dní | Do 30 dní | Získat Více o společnosti |

| ReRum | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

Nebaví vás vyplňovat žádosti jednotlivě?

Vyplňte jen jednu a automaticky zjistěte, kde jsou vám ochotni půjčit!

Spočítat nejvýhodnější půjčku

Rychlá půjčka a vše o ní v roce 2023

Když se na scéně objeví nečekané výdaje, není na co čekat. V drtivé většině je jediným možným řešením půjčka, jejíž vyřízení může někdy trvat i několik dní. Vhodnou alternativou může být rychlá půjčka, která vám zaručí, že peníze budete mít na účtu nebo přímo v ruce okamžitě. Jak rychlá půjčka funguje? A kdo na ni dosáhne? Na to, a ještě více se podíváme v dnešním článku.

Co znamená rychlá půjčka

Rychlá půjčka nebo také blesková půjčka se řadí mezi krátkodobé úvěrové produkty. To znamená, že si můžete půjčit pouze nižší částky, které je nutné splatit v krátkém časovém horizontu. Běžně se jedná o 30 dní, ale existují i krátkodobé půjčky se splatností do pár měsíců. Hlavní však je, že nebankovní půjčku můžete mít snadno a rychle na svém běžném účtu do hodiny od jejího sjednání.

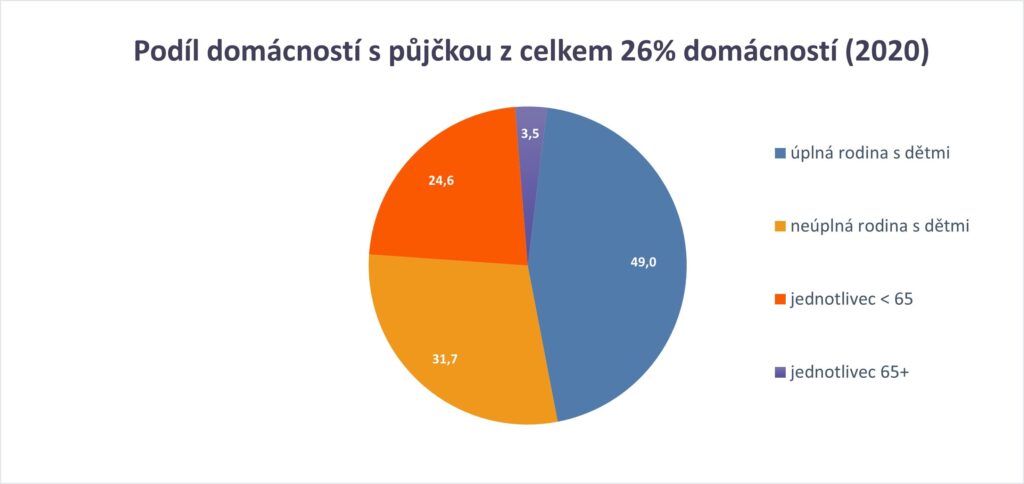

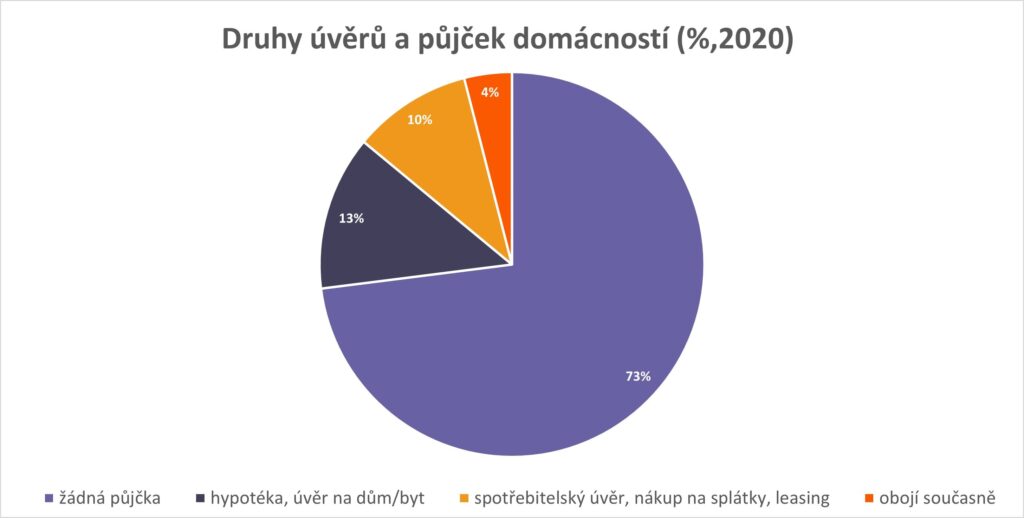

Jaké druhy úvěrů mezi Čechy vedou?

Na trhu se můžete setkat hned s několika typy rychlé půjčky. Jedním z nich je půjčka bez registru, kterou si mohou sjednat klienti, kteří již v minulosti měli problém se splácením. Podobně funguje i půjčka bez doložení příjmů, kdy na ni dosáhnou i klienti, kteří jsou teprve ve zkušební době. Posledním typem je pak půjčka v hotovosti, kterou vám společnost vyplatí ihned na ruku po podpisu smlouvy.

Výhody a nevýhody rychlé půjčky

Jako každý úvěrový produkt má i rychlá půjčka své výhody a nevýhody , které by měly hrát velkou roli ve vašem rozhodování. Hlavní výhodou je nepochybně to, že můžete mít půjčku ihned na svém účtu, a to zpravidla do jedné hodiny od jejího sjednání. Rychlou půjčku lze považovat i za známější půjčku před výplatou, kterou můžete použít na nečekané finanční výdaje. Velkou výhodou je i celková dostupnost rychlé půjčky, kterou můžete sjednat jednoduše přes internet, aniž byste museli opustit teplo svého domova. To, že dostanete půjčku ihned na účet, si však vybírá daň na celkových nákladech (úroky, RPSN, poplatky). Ty jsou často mnohem vyšší než u běžných bank. Pro některé klienty může být problémový i její limit, díky kterému si mohou půjčit pouze menší částky v řádu několika tisíc korun

Výhody rychlé půjčky

- půjčku můžete mít ihned na svém účtu

- jednoduché sjednání online

- dostupná (výjimkou je půjčka v hotovosti)

- možnost první půjčky zdarma

- dostupná i pro klienty s negativní bonitou

Nevýhody rychlé půjčky

- vyšší úroky a RPSN

- nízký limit vypůjčené částky

- větší sankce za nesplácení

- krátká doba splatnosti

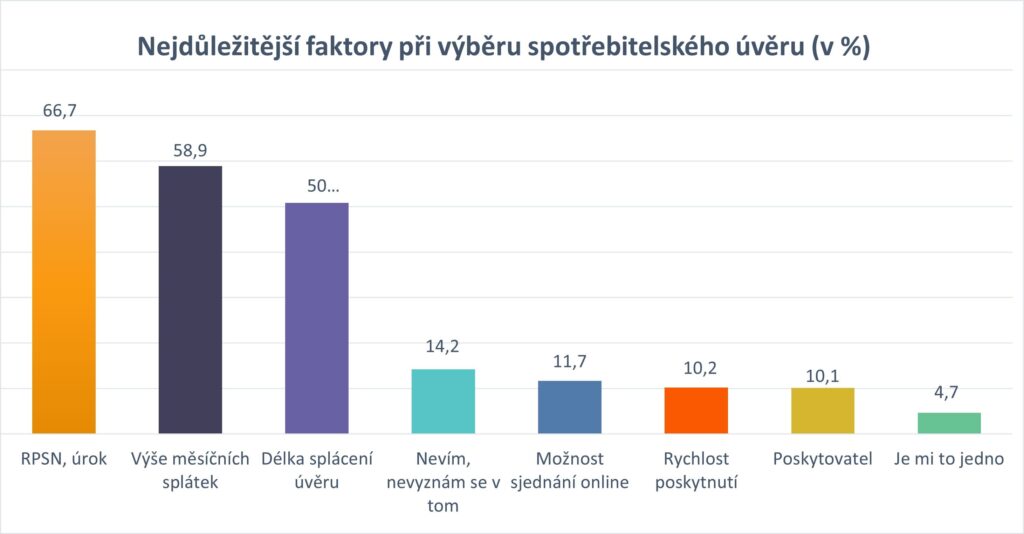

Co je pro Čechy prioritou při výběru půjčky?

Často kladené otázky

Je první půjčka ZDARMA?

Ano, první půjčka může být ZDARMA. 50% společností poskytuje první půjčku ZDARMA.

Kolik mi napoprvé půjčí?

První půjčka je většinou do 16 000 Kč.

Kolik mi půjčí po splacení?

Po splacení můžete většinou získat až 30 000 Kč.

Je půjčka v hotovosti?

Ano, půjčku je možné získat i v hotovosti a to konkrétně u 3 společností.

Dostanu peníze i o víkendu?

Ano, půjčku je možné získat o víkendu. Zhruba 20% společností vyplácí i přes víkend.

Je půjčku možné navýšit?

Ano, půjčku je možné navýšit v průběhu čerpání a to konkrétně u zrhuba 30% společností.

Půjčí mi s exekucí nebo se zápisem v NRKI a SOLUS?

Ano, 78 % společností půjčí se záznamem v NRKI nebo SOLUS. 17 % společností půjčí s drobnou exekucí.

Půjčí mi po skončené insolvenci?

Ano, 56 % společností půjčuje po splacené insolvenci.

Půjčí na mateřské?

Ano, půjčku je možné získat na mateřské dovolené.

Půjčí ve zkušební době?

Ano, půjčku je možné získat ve zkušební době.

Půjčí důchodcům?

Ano, půjčku je možné získat v důchodu.

Půjčí cizincům?

Ano, půjčku mohou získat i cizinci.

Jak získat rychlou půjčku

Úplně prvním krokem při cestě za sjednáním rychlé půjčky, je její výběr, který byste neměli podcenit. Na trhu jsou v současnosti tisíce nabídek, které bohužel nemusí být vždy důvěryhodné. Proto byste si měli nejprve všechny společnosti prověřit a porovnat, která nabídka je výhodnější. I když potřebujete půjčku ihned, nevyplácí se vsadit na první nabídku, na kterou na razíte. S vysokou pravděpodobností existují mnohem výhodnější alternativy, se kterými můžete ušetřit i tisíce korun.

Zkuste náš srovnávač rychlých půjček

Porovnání všech nabídek může být velmi náročné a pro běžného klienta prakticky nemožné. Proto jsme se pro vás rozhodli připravit specializovaný srovnávač, který vám pomůže vybrat půjčku přímo vám na míru.

Jak na to?

Jeho použití je velmi jednoduché a zabere vám jen minimum času. Vyplňte ve čtyřech krocích jednoduchý formulář se základními parametry:

V prvním kroku

si zvolíte výši půjčky v rozmezí od 1 000 Kč do 20 000 Kč, vyberete dobu splácení a vyplníte základní údaje o vaší osobě včetně:

- jména a příjmení

- e-mailové adresy

- telefonního čísla

Ve druhém kroku

Následně budeme chtít o vás zjistit více informací ohledně vašeho trvalého bydliště, aktuální adresy bydliště a způsobu bydlení. Konkrétně budeme chtít vědět, zda:

- bydlíte v pronájmu

- vlastníte vlastní dům/byt

- bydlíte u blízkých atd.

Ve třetím kroku

V předposledním kroku si budeme chtít ověřit, jaká půjčka bude pro vás ta správná, a proto od vás budeme potřebovat informace ohledně:

- vašeho měsíčního příjmu

- výše vašich měsíčních nákladů

- vašeho zdroje příjmů

- jméno a sídlo zaměstnavatele

- dobu po jakou jste u něj zaměstnáni

Ve čtvrtém kroku

Na závěr už jen vyplníte číslo vašeho bankovního účtu a ověříte svoji identitu prostřednictvím čísla vašeho občanského průkazu a rodného čísla. Proč po vás chceme tyto údaje? Jednoduše se chceme ujistit, že se někdo nesnaží sjednat půjčku za vašimi zády a bez vašeho svolení. Nemusíte se bát vaše osobní údaje jsou u nás v bezpečí.

Získání rychlé půjčky přímo na míru

Po vyplnění celého formuláře porovná srovnávač všechny nabídky na trhu. Do jedné minuty vám vygeneruje seznam všech dostupných rychlých půjček, které splňují vámi nastavená kritéria. Teď už vás od sjednání půjčky dělí už jen verifikace, kterou provedete SMS kódem zaslaným na telefonní číslo, které jste uvedli ve formuláři v prvním kroku. Po jeho zadání vás srovnávač přesměruje na stránky nebankovní společnosti, u které si chcete půjčku sjednat. Zde již nic nemusíte vyplňovat a můžete rovnou přistoupit k podpisu smlouvy.

Náš TIP

Náš srovnávač není určený k pouhému porovnání nabídek na trhu, ale i ke sledování výhodných slevových akcií a dalších příležitostí, díky kterým můžete na půjčce pořádně ušetřit. Pokud vám společnost neposkytne první půjčku zdarma, můžete prostřednictvím našeho srovnávače získat slevu až 40 %. O tom, jak si jednotlivé společnosti stojí a jak moc jsou výhodné, se můžete přesvědčit i v našem Indexu úvěrových společností.

Ověření identity u rychlé půjčky

Nebankovní společnosti si v minulých letech prošli velkými změnami, díky kterým se musí více řídit pravidly stanovenými Českou národní bankou. Jedno z nich udává zákon 253/2008 Sb., který jim nařizuje provést ověření totožnost všech žadatelů o úvěr. To je možné provést po doložení dvou průkazů totožnosti, mezi kterými může být:

- občanský průkaz

- řidičský průkaz

- cestovní pas

- rodný list

- kartička zdravotní pojišťovny

Jako jednoduší alternativu můžete využít bankovní identitu, kterou lze popsat jako elektronický občanský průkaz. Pomocí něj se můžete prokázat nejen u bank či nebankovních společností, ale i na úřadech či e-shopech. Téměř každá banka a nebankovní společnost po vás bude požadovat pořízení ověřovacího selfie, které vyfotíte na svůj mobilní telefon.

Ověření příjmů u rychlé půjčky

Při sjednání půjčky musíte počítat s tím, že si bude chtít společnost ověřit váš příjem. Ten by měl být v ideálním případě stabilní a dlouhodobý, ale některé společnosti nabízí půjčky i klientům, kteří jsou pouze ve zkušební době. Rozhodující je poměr mezi vaším příjmem a výší půjčky, kdy splátka nesmí představovat více než 45 % z vašeho měsíčního příjmu. Toto opatření nechrání pouze nebankovní společnost, ale v první řadě vás před zadlužením a chycením se do dluhové pasti. Pro ověření příjmu je nutné doložit buď výplatní pásku, nebo 2 až 3 výpisy z bankovního účtu, kam si pravidelně necháváte odesílat svoji mzdu. Příjem je možné ověřit i dalšími způsoby, a to vyplněním potvrzení o výši příjmu, daňovým přiznáním (pouze u živnostníků) či telefonním ověřením příjmu, kdy společnost zavolá přímo vašemu zaměstnavateli.

Nebankovní společnost bude společně s vaší mzdou ověřovat i celkovou bilanci na vašem účtu, což znamená, že si prověří i vaše výdaje včetně splátek dalších závazků a jiných služeb. I když tuto praktiku nedoporučujeme, můžete si založit nový bankovní účet, kam si necháte pravidelně posílat svoji mzdu a ze kterého nebudete splácet žádné své závazky. Společnost tak nebude moci zjistit vaše skutečné výdaje a vy si naženete plusové body ke své bonitě.

Společnosti po vás mohou požadovat i další údaje spojené s vašim profesním, ale i soukromým životem. V průměru se může jednat až o 21 různých údajů, které zahrnují například informace o tom, kde a s kolika osobami bydlíte, kolik máte dětí, váš rodinný stav či úroveň vzdělání. Ze všech získaných informací si následně společnost udělá obrázek o vaší o sobě a vaší schopnosti splácet.

Jakou máte šanci na schválení žádosti o rychlou půjčku

Každého žadatele o půjčku zajímá především jedna věc, a to jakou má šanci na schválení žádosti. V tomto ohledu je velmi těžké určit, zda pro vás bude odpověď pozitivní či negativní. Nebankovní společnosti totiž nejsou tolik vázány pravidly České národní banky jako komerční banky. Ve výsledku je tedy možné, že vám jedna společnost půjčku zamítne a druhá ji naopak schválí. Všechny nebankovní společnosti mají vlastní směrnice, podle kterých hodnotí bonitu jednotlivých klientů. Bonitou se myslí schopnost splácet, která může být ovlivněna různými faktory od příjmů až po osobní život žadatele.

Příjmy vs. výdaje

Úplně prvním kritériem, které nebankovní společnosti prověřují je již zmíněný příjem, který následně porovnávají s vašimi celkovými náklady (náklady na bydlení, splátky půjček atd.). Pokud zjistí, že vaše příjmy nepokryjí všechny tyto náklady a vám nezbude dostatek financí na pokrytí půjčky, o kterou žádáte, můžete si o rychlé půjčce nechat jenom zdát. V některých případech vám může vypočítat novou kalkulaci půjčky, která bude sice o něco nižší, ale bude vyhovovat její politice pro poskytování půjček.

Kontrola registrů dlužníků

Dalším z důležitých kroků je kontrola příslušných registrů, do kterých se zaznamenávají všechny poskytnuté a zamítnuté půjčky, ale i prohřešky v podobě nesplácení. Běžně se můžete setkat se pěti typy registrů:

- Bankovní registry klientských informací (BRKI) – jsou do něj zapisovány všechny bankovní půjčky a informace o nesplácení

- Nebankovní registr klientských informací (NRKI) – jsou do něj zapisovány všechny nebankovní půjčky a informace o nesplácení

- SOLUS – disponuje dvěma registry, a to negativním (zapisují se zde problémový klienti) a pozitivním (zapisují se sem bezproblémový klienti s výbornou platební morálkou)

- Centrální evidence exekucí (CEE) – jsou do něj zapisování všichni klienti a subjekty, na které je vedeno exekuční řízení

- Insolvenční rejstřík – jsou do něj zapisováni všichni klienti a subjekty, na které je vedeno insolvenční řízení

Každá nebankovní společnost si sama stanovuje, do kterých registrů nahlédne. Je možné, že se zaměří jen na registr BRKI a ostatní vypustí. Zároveň může disponovat i jinými parametry, podle kterých hodnotí závažnost jednotlivých prohřešků. Právě proto je stále možné najít takzvané půjčky bez registrů (poskytuje ji přibližně 78 % společností), které dokážou vytrhnout trn z paty i klientům, kteří měli v minulosti problémy se splácením. Z našeho průzkumu vychází, že přibližně 17 % společností nabízí půjčky klientům s drobnými exekucemi. Šanci na schválení půjčky máte i za předpokladu, že jste si již prošli insolvencí. Přibližně 56 % společností poskytuje půjčky klientům, kteří mají již ukončené insolvenční řízení.

Kolik peněz u rychlé půjčky dostanete

Rychlá půjčka je ve své podstatě mikropůjčka, kterou můžete mít na účtu ihned, ale za cenu nižšího limitu, který si můžete půjčit. Ten je nižší hlavně kvůli vysoké rizikovosti a krátké době splácení (přibližně 30 dnů). V průměru se maximální výše půjčky pohybuje mezi 15 000 Kč až 20 000 Kč. Jestli půjčku sjednáváte u společnosti poprvé musíte počítat s tím, že vám nabídne nižší částku, než je běžné. Ta se v průměru pohybuje okolo 7 000 až 9 000 Kč. Pro větší obnos peněz můžete zvážit sjednání více rychlých půjček najednou, nebo se porozhlédnout po nabídkách u tuzemských bank, které vám dokážou nabídnout mnohem vyšší částky, ale za cenu vyšších nároků na klienta. Podle našeho průzkumu je však možné u 28 % společností zažádat o navýšení půjčky v průběhu jejího čerpání.

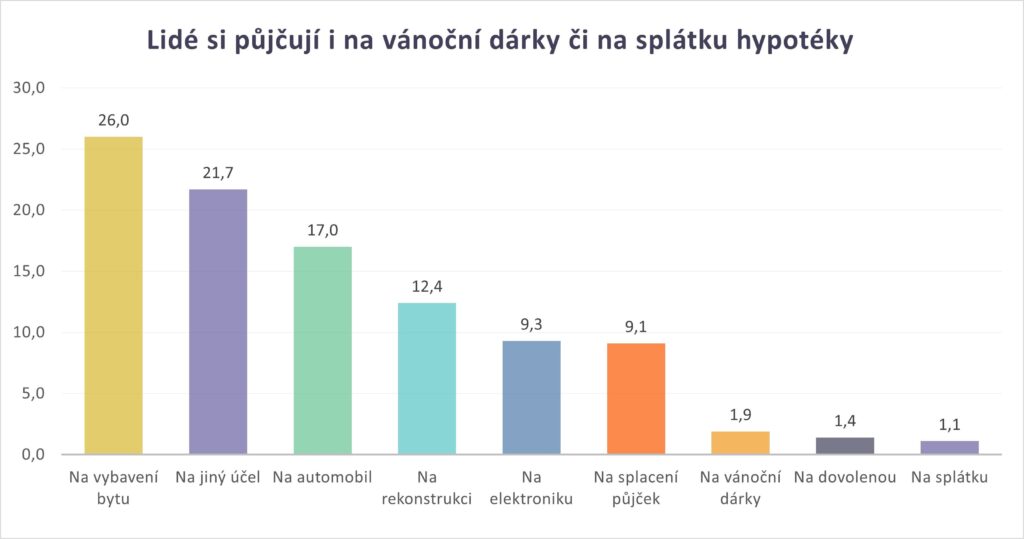

Na co si Češi nejčastěji půjčují?

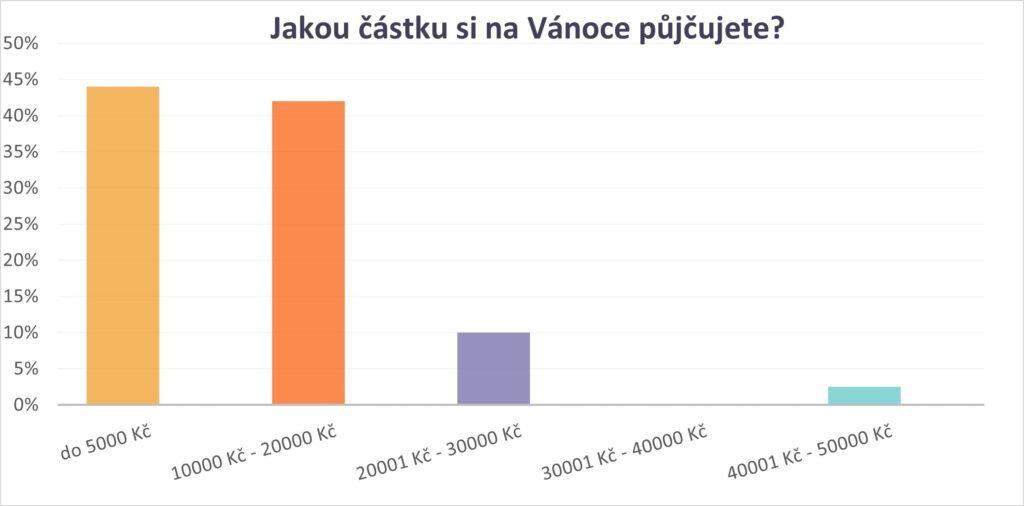

Kolik si Češi půjčují na Vánoce?

V následujícím průzkumu bylo zjištěno, zda si lidé půjčují na vánoční dárky a jakou vysokou vánoční půjčku potřebují.

Jak rychle vám budou peníze vyplaceny

Nejlepší rychlá půjčka do výplaty je taková, která splňuje především jedno kritérium, a to rychlost.

Kdy budu mít peníze vyplaceny?

Rychlost vyplacení peněz se ale může u jednotlivých nebankovních společností lišit. Většina z nich garantuje, že by k vyplacení peněz na účet mělo dojít do jedné hodiny od jejího schválení. Zde hraje velkou roli i to, u jaké banky máte vedený běžný účet. Jestli se shoduje s bankou, kterou využívá vybraná nebankovní společnost, mělo by dojít k převodu peněz okamžitě. Jinak se celý proces může bohužel protáhnout i na celý den.

Rozhodující je samozřejmě i odezva společnosti při podání žádosti o rychlo půjčku. Přibližně 39 % společností reaguje na žádost klienta až druhý den. Pokud potřebujete peníze opravdu urgentně, neměli byste na nic čekat a začít jednat hned. To samé platí i v případě, že si chcete sjednat rychlou půjčku o víkendu. Nonstop totiž pracuje pouze 17 % nebankovních společností. Z našeho průzkumu vychází, že mezi nejrychlejší půjčky poskytuje například Zaplo, Kamali a Tetička.

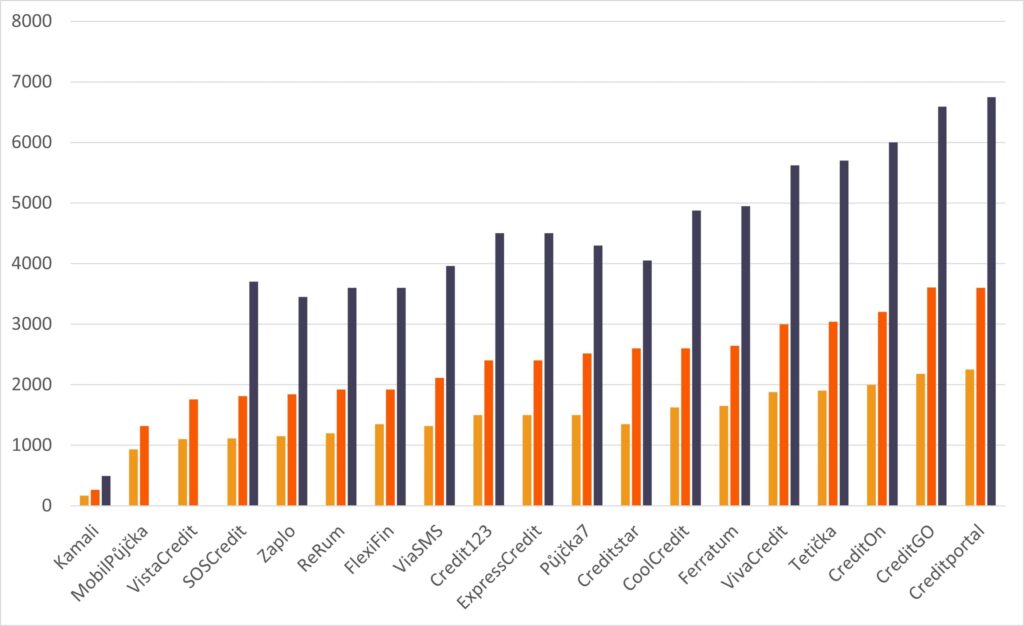

Kolik za rychlou půjčku zaplatíte

Před samotným sjednáním půjčky byste si měli ověřit kolik za rychlou půjčku ve skutečnosti zaplatíte. Její cena nezahrnuje pouze půjčenou částku, ale i úroky, RPSN a různé poplatky, které jsou často mnohem vyšší než u bankovních úvěrů. Rozdíl ceny rychlých půjček u jednotlivých společností může být až několikanásobný, o čemž se můžete přesvědčit v našem Indexu rychlých půjček. Pro představu jsme se vám rozhodli ukázat kolik zaplatíte u jednotlivých částek.

Pokud si půjčíte:

- 5 000 Kč – zaplatíte v průměru navíc 1 400 Kč až 1 600 Kč

- 8 000 Kč – zaplatíte v průměru navíc 2 200 Kč až 2 600 Kč

- 15 000 Kč – zaplatíte v průměru navíc 3 700 Kč až 4 300 Kč

Skvělou zprávou je, že 50 % námi recenzovaných společností nabízí první půjčku zdarma, která je určená pro nové klienty, kteří si ještě u dané nebankovní společnosti žádnou půjčku ihned nesjednali. Ve výsledku klient nemusí platit žádné poplatky ani úroky (včetně RPSN). I když to zní neuvěřitelně, nejedná se o žádný podvod. Nebankovní společnosti se takto snaží nalákat nové klienty a ukázat jim, že poskytují opravdu kvalitní služby. To ale neznamená, že si u společnosti musíte pořídit i další rychlou půjčku. Pokud zjistíte, že jiná společnost nabízí také první půjčku zdarma, nic vám nebrání v tom, abyste si sjednali rychlou půjčku právě u ní a ušetřili.

Jak je to s kvalitou uživatelské podpory

Kvalitní uživatelská podpora je u rychlé půjček obzvlášť důležitá, a to nejen při sjednání rychlé půjčky. Nikdy nevíte, kdy se během splácení objeví nějaká nesrovnalost nebo rovnou problém, díky kterému se budete muset se společností dohodnout na dalším postupu (prodloužení doby splácení, pozastavení splátek).

Jak je to s komunikací společností

S přímou a bezproblémovou komunikací můžete počítat u 80 % společností, které odpovídají na e-maily obvykle do půl hodiny. Téměř u poloviny z nich pak můžete využít online chat, kde asistenti odpovídají na zprávy do pár minut. V našem průzkumu jsme si posvítili i na kvalitu samotných odpovědí, která u velké části společností dost pokulhává. Připravte si tedy pořádnou dávku trpělivosti, kterou budete potřebovat při opakovaném kladení stejných otázek, na které vám nakonec musí společnost chtě nechtě odpovědět.

Na co se připravit před podpisem smlouvy

Smlouvy mohou být někdy pořádný oříšek, a to i pro ostřílené finanční poradce. Rychlá půjčka je schválena ihned po podpisu smlouvy, a proto byste nikdy neměli podepisovat nic čemu nerozumíte. Nebyli byste prvním klientem, který se ztratil ve spletenci odborných termínů a přehlédl zásadní podmínky, které mohou ovlivnit výslednou podobu rychlé půjčky.

První půjčka zdarma

O tom, že je společnost kvalitní vypovídá i to, že disponuje vzorem smlouvy na svých webových stránkách (bohužel 28 % se tohoto pravidla nedrží). Obecně platí, že čím kratší je smlouva, tím jednoduší bude jí porozumět. Průměrné smlouvy obsahují okolo 17 až 19 stran, což je stále poměrně hodně. Ve smlouvě byste se měli zaměřit hlavně na tyto informace:

- možnost předčasného splacení

- poplatky za předčasné splacení

- poplatky za sjednání půjčky a nesplácení

- podmínky odložení splátek

Před uzavřením jakékoli smlouvy si vždy ověřte, jestli společnost vlastní licenci České národní banky, která naznačuje, že je společnost regulována. V návaznosti na to si nechte předložit i obchodní podmínky a aktuální ceník poplatků, na jejichž prolistování máte jako klient právo.

Důsledky nesplácení rychlé půjčky

Do dluhové pasti se může dostat kdokoli, a to i lidé, kteří po dlouhá léta pečlivě spláceli své závazky. V životě se mohou objevit nečekané události jako je nemoc nebo ztráta zaměstnání. V takovou chvíli je velmi těžké najít dostatek finančních prostředků na pokrytí všech splátek, což může vyústit až v exekuci či dokonce insolvenci

Co dělat, když není na splátky?

Když se v takové situaci ocitnete měli byste začít ihned jednat a snažit se vše řešit se společností či společnostmi, u kterých máte nesplacené půjčky. Ty vám mohou nabídnout změnu splátek nebo jejich odložení, za což si ale pořádně připlatíte. Mnohem lepší je se nejprve poradit s dluhovým poradcem, který zhodnotí vaší situaci a navrhne plán, jak dále postupovat.

Bezplatné poradenství můžete využít u:

- Člověka v tísni,

- Rubikon Centrum

- Asociace Občanských Poraden

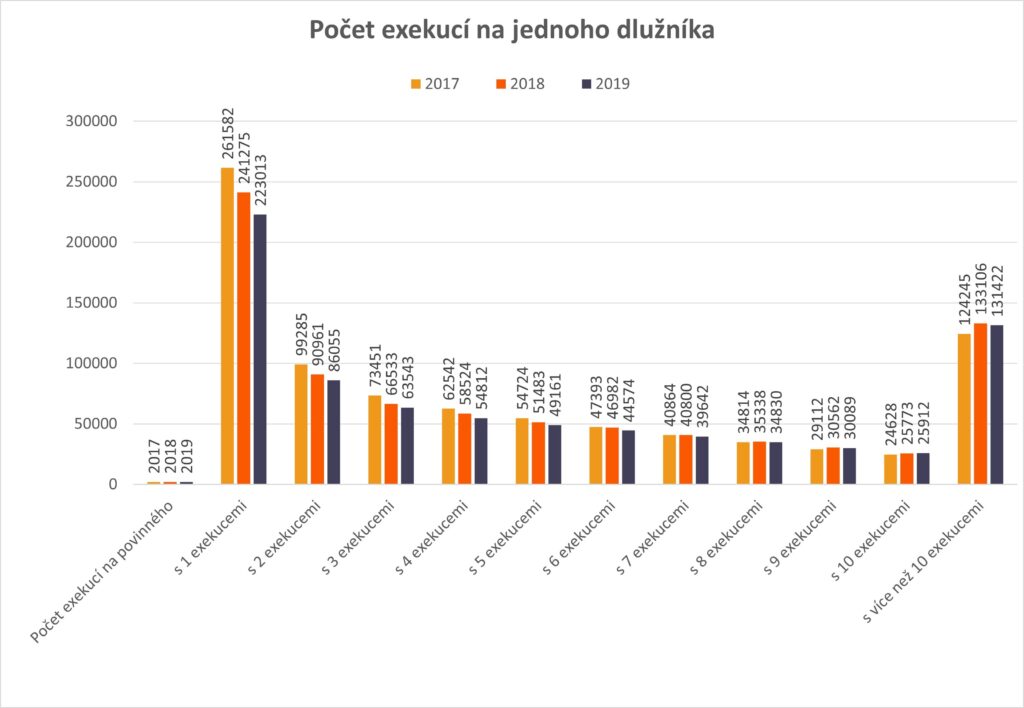

Vývoj exekucí v letech 2017 až 2019

Co je to exekuce?

Exekuce je krajním řešením, které věřitelé využívají pro vymáhaní svých pohledávek po dlužnících. K jejímu započetí dává pokyn soud, který zároveň pověří vybraného exekutora, aby dohlížel nad celým exekučním řízením. To může být zahájeno pouze na základě exekučního titulu (rozhodnutí soudu, smlouva), který předá věřitel exekutorovi. Dopis o zahájení exekučního řízení vám bude doručen do 15 dní od jeho zahájení poštou. Po jeho doručení již nemáte právo nakládat se svým majetkem a je jen na exekutorovi jaký způsob vypořádání zvolí.

Běžně může vybírat ze tří způsobů:

- zablokování bankovního účtu

- pravidelné srážky ze mzdy

- prodej majetku

Proti exekuci se samozřejmě můžete bránit odvoláním či žádostmi směřovanými přímo na soud, který může rozhodnout o jejím pozastavení či odložení. Stejně tak se můžete obrátit i na právnickou poradnu, aby přezkoumala úvěrovou smlouvu, která může být i neplatná.

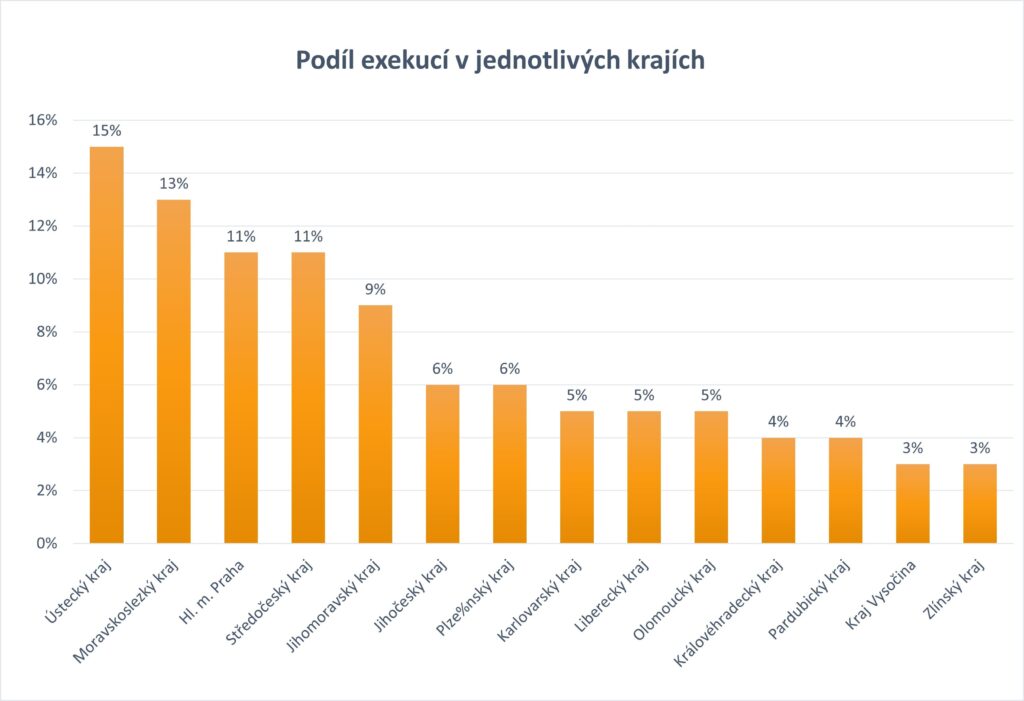

Podíl exekucí v jednotlivých krajích

Co je to insolvence?

Insolvence je posledním řešením dlužníků, jak se zbavit narůstajících dluhů. Stačí podat návrh na ni příslušnému soudu a vyčkat, zda s jejím zahájením budou souhlasit věřitelé, kterých se týká. Po zahájení insolvenčního řízení, se všechny závazky sloučí do jednoho a je rozhodováno, o tom, jakým způsobem dojde k jejich vypořádání. Po celou dobu je přítomen takzvaný insolvenční správce, který dohlíží na celý průběh insolvence. V případě, že se chce dlužních zbavit všech dluhů najednou, může podat i žádost k oddlužení, kterou musí opět schválit soud. Následně mu jsou nabídnuty různé cesty, pomocí kterých může dosáhnout oddlužení:

- musí splatit minimálně 60 % dluhů do 3 let od schválení žádosti

- musí splatit minimálně 30 % dluhů do 5 let od schválení žádosti

- prokáže snahu splatit své dluhy během 5 let od schválení žádosti (zda byla snaha dostatečná posoudí soud)

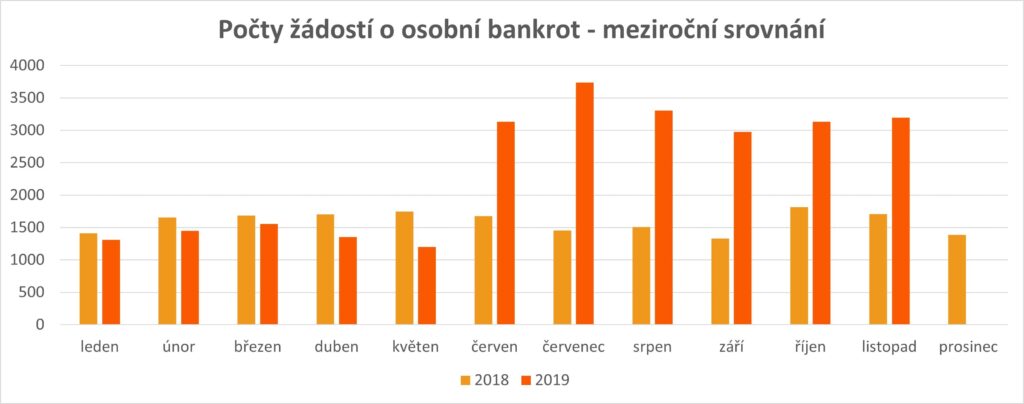

Počet žádostí o bankrot

Zdroje

- Sbírka zákonů. Ověření identity. In Zákony pro lidi.cz [online]. Dostupné z https://www.zakonyprolidi.cz/cs/2008-253#cast2

- Bankovni-identita.cz Ověření bankovního účtu In Bankovni-identita.cz[online]. Dostupné z: https://bankovni-identita.cz/

- Michaela Šámalová. Ověření příjmů. In Ušetřeno.cz [online]. 5.1.2021. Dostupné z: https://odpovedi.usetreno.cz/support/solutions/articles/44001857422-kolik-si-m%C5%AF%C5%BEu-p%C5%AFj%C4%8Dit-a-kolik-m%C5%AF%C5%BEu-m%C4%9Bs%C3%AD%C4%8Dn%C4%9B-spl%C3%A1cet-

- Petr Mladěnka. Jakou máte šanci na schválení žádosti. In Financer.com [online]. 22.6.2021. Dostupné z: https://financer.com/cz/blog/bonita-klienta/

- Finanční vzdělávání.cz. Kontrola registrů. In Finanční vzdělávání.cz [online]. Dostupné z: https://www.financnivzdelavani.cz/jak-na-to/uverove-registry2

- Půjčky.cz. Na co se připravit před podpisem smlouvy. In Půjčky.cz. [online]. 24.5.2021. Dostupné z: https://www.pujcky.cz/aktuality-pujcky/na-co-si-dat-pozor-pri-uzavirani-smlouvy-o-pujcce

- Srovnejto.cz. Důsledky nesplácení. In Srovnejto.cz [online]. 2021. Dostupné z: https://www.srovnejto.cz/blog/na-co-si-lide-nejcasteji-pujcuji-vede-bydleni-a-pozadu-neni-ani-elektronika/

- Finanční vzdělávání.cz. Co je to exekuce. In Finanční vzdělávání.cz.[online]. 2021. Dostupné z: https://www.financnivzdelavani.cz/jak-na-to/zlomove-situace/exekuce

- Nemám dluhy.cz. Co je to insolvence. In Nemám dluhy.cz. [online]. Dostupné z: https://www.nemamdluhy.cz/co-je-to-insolvence-a-jak-funguje-insolvencni-zakon

- Spektrum. Jaké druhy úvěrů mezi Čechy vedou. In O pojištění.cz.[online]. 8.7.2021. Dostupné z: https://www.opojisteni.cz/spektrum/jak-si-pujcuji-ceske-domacnosti/c:21155/

- Martin Bednář. Co je pro Čechy prioritou při výběru půjčky. In Faei.cz.[online]. 18.11.2020. Dostupné z: https://faei.cz/pro-cechy-jsou-pri-vyberu-pujcky-nejdulezitejsi-uroky/

- emadata. Na co si Češi nejčastěji půjčují. In emadata.[online]. 23.12.2020. Dostupné z: https://emadata.cz/infografika/nejcastejsi-ucel-pujcky-vybaveni-bytu-a-automobil/

- Redakce. Kolik si Češi půjčují na Vánoce. In ZLATÁ KORUNA.[online]. 1.11.2019. Dostupné z: http://www.zlatakoruna.info/zpravy/uvery/tretina-lidi-z-tech-kteri-si-berou-pujcky-na-vanocni-darky-nema-dostatecnou-financni-rezervu-5-lidi-nekupuje-darky-

- Kateřina Mahdalová. Vývoj exekucí v letech 2017 až 2019. In Novinky.cz.[online]. 4.5.2020. Dostupné z: https://www.novinky.cz/domaci/clanek/exekuce-miri-k-zasadnim-zmenam-40322419

- Ekonomika. Podíl exekucí v jednotlivých krajích. In iDNES.cz.[online]. 13.5.2019. Dostupné z: https://www.idnes.cz/ekonomika/domaci/exekuce-oddluzneni-exekutorska-komora.A190513_132834_ekonomika_are

- Finance. Počet žádostí o bankrot. In iDNES.cz.[online]. 11.12.2019. Dostupné z: https://www.idnes.cz/finance/financni-radce/oddluzeni-nova-pravidla-insolvence-osobni-bankrot-poradna-pri-financni-tisni-dluznici-veritele.A191209_160807_viteze_sov