Nebo si porovnejte všechny půjčky bez registru

Detailní porovnání půjček bez registru na jednom místě

| Zaplo | První půjčka do 16 000 Kč | Opakovaná do 30 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

| Švýcarská Půjčka | První půjčka do 5 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

| CoolCredit | První půjčka do 12 000 Kč | Opakovaná do 25 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| Creditportal | První půjčka do 5 000 Kč | Opakovaná do 30 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| ViaSMS | První půjčka do 16 000 Kč | Opakovaná do 60 000 Kč | Od 30 dní | Do 30 dní | Získat Více o společnosti |

| Creditstar | První půjčka do 12 000 Kč | Opakovaná do 25 000 Kč | Od 5 dní | Do 180 dní | Získat Více o společnosti |

| Viva Credit | První půjčka do 20 000 Kč | Opakovaná do 20 000 Kč | Od 1 dní | Do 35 dní | Získat Více o společnosti |

| Ferratum | První půjčka do 9 000 Kč | Opakovaná do 80 000 Kč | Od - dní | Do - dní | Získat Více o společnosti |

| FlexiFin | První půjčka do 15 000 Kč | Opakovaná do 30 000 Kč | Od 14 dní | Do 30 dní | Získat Více o společnosti |

| VistaCredit | První půjčka do 4 000 Kč | Opakovaná do 8 000 Kč | Od 14 dní | Do 70 dní | Získat Více o společnosti |

| SOSCredit | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 28 dní | Získat Více o společnosti |

| Kamali | První půjčka do 15 000 Kč | Opakovaná do 20 000 Kč | Od 14 dní | Do 30 dní | Získat Více o společnosti |

| Tetička | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 5 dní | Do 30 dní | ZískatVíce o společnosti |

| CreditOn | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 31 dní | Získat Více o společnosti |

| Půjčka7 | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 28 dní | Získat Více o společnosti |

| CreditGO | První půjčka do 10 000 Kč | Opakovaná do 15 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| Credit123 | První půjčka do 5 000 Kč | Opakovaná do 20 000 Kč | Od 10 dní | Do 45 dní | Získat Více o společnosti |

| Mobil půjčka | První půjčka do 3 000 Kč | Opakovaná do 10 000 Kč | Od 21 dní | Do 21 dní | Získat Více o společnosti |

| Express Credit | První půjčka do 4 500 Kč | Opakovaná do 15 000 Kč | Od 10 dní | Do 30 dní | Získat Více o společnosti |

| ReRum | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

Nebaví vás vyplňovat žádosti jednotlivě?

Vyplňte jen jednu a automaticky zjistěte, kde jsou vám ochotni půjčit!

Spočítat nejvýhodnější půjčku

Insolvence a vše o ní v roce 2023

Při dlouhodobém nesplácení či naopak splácení půjček dalšími půjčkami, je velmi jednoduché se dostat do dluhové pasti, ze které vede jen velmi krkolomná cesta ven. Jediným řešením je často insolvence, kterou velká část lidí považuje za nutné zlo. Je tomu opravdu tak? Jak funguje insolvence? Jak se liší od oddlužení a jak celý proces probíhá? Na to, a ještě více se podíváme podrobně v dnešním článku.

Co je insolvence

Situace, kdy je dlužník neschopný splácet své dluhy je označována jako platební neschopnost neboli insolvence. Cílem insolvenčního soudního řízení je vypořádat se s dluhy tak, aby došlo ke spokojenosti věřitele i dlužníka. Insolvence se řídí Insolvenčním zákonem neboli zákonem o úpadku a způsobech jeho řešení (č. 182/2006 Sb.) Řešením situace bývá oddlužení. Může ho využít fyzická osoba, která nemá dluhy z podnikání nebo právnická osoba, která dle zákona není považována za podnikatele a také nemá dluhy z podnikání, případně ho mohou využít i OSVČ. V případě oddlužení se však svých dluhů nezbavíte. Můžete je tak ale sjednotit, zajistit si splátkový kalendář, který budete moci dodržovat. Zároveň tak zabráníte dalšímu navyšování dluhů.

Podmínky

Abyste mohli vyhlásit insolvenci a měli právo na oddlužení, musíte splnit několik podmínek. Musíte být vázáni u minimálně dvou věřitelů. Závazky musí být více než 30 dní po splatnosti a není ve vašich silách je dále splácet. Splátkový kalendář také není plně flexibilní, musíme totiž být schopni během 5 let uhradit minimálně 30 % závazků, případně 60 % během tří let. Zároveň musíte hradit odměnu insolvenčnímu správci a stejně vysokou splátku také věřitelům během 5 let. Z řízení jsou vyloučeni ti, kdo byli během posledních 5 let odsouzeni za trestný čin majetkové nebo hospodářské povahy. Zároveň můžete žádat o oddlužení pouze jednou za 10 let.

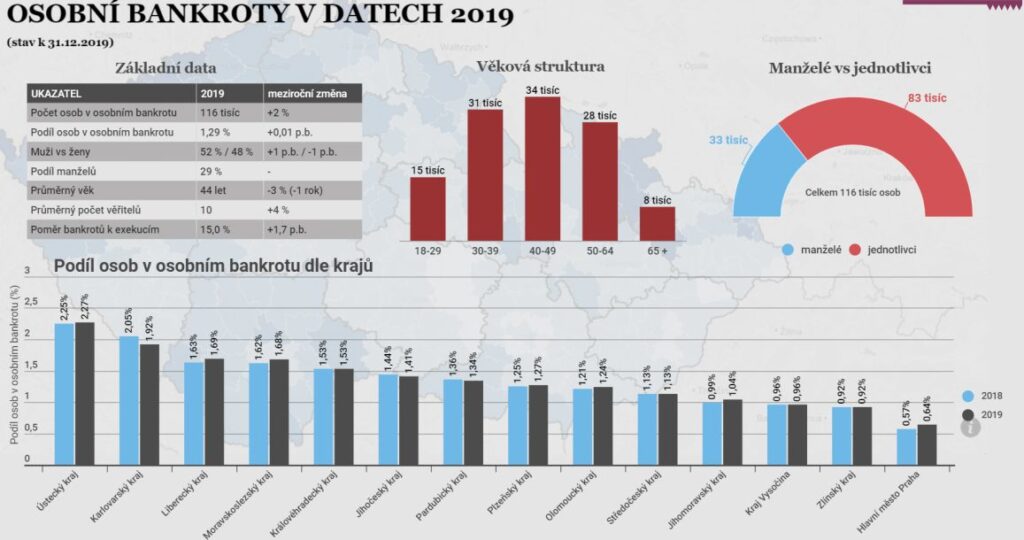

Souhrnné statistiky o insolvencích (osobních bankrotech)

Jak probíhá insolvence

V situaci, kdy nejste schopni splácet můžete podat návrh na povolení oddlužení současně s insolvenčním návrhem. Nejprve potřebujete vyplnit potřebné dokumenty, které najdete na stránkách Ministerstva spravedlnosti. Podpis na dokumentu je také nutné ověřit, případně můžete dokumenty poslat přes datovou schránku nebo opatřit elektronickým podpisem. V dokumentech musíte například uvést seznam majetku, seznam závazků, tedy soupis všech dluhů v aktuální výši, a k tomu ještě doklady o příjmech za poslední tři roky. Návrh se podává k příslušnému soudu vašeho bydliště

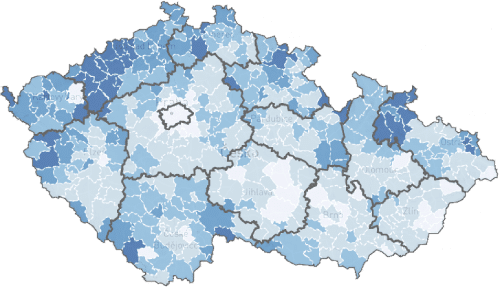

Mapa osobních bankrotů dle regionu

Přijetí žádosti o insolvenci

Pokud bude vaše žádost přijata, může být insolvence vykonána dvěma způsoby A to buď zpeněžením majetkové podstaty, což znamená prodej veškerého majetku. Pokud není možné dluhy pokrýt prodejem majetku, je na řadě druhý a častější způsob, což je plnění splátkového kalendáře. Zpravidla byste měli uhradit část dluhů během pěti let. Ke každému případu se přiděluje insolvenční správce, který na proces oddlužení dohlíží a je schopný vám i poradit. Na proces dohlíží také soud a dotyční věřitelé. Výši splátek si můžete vypočítat na kalkulačce insolvence třeba na stránkách Ministerstva spravedlnosti. Výše měsíčních splátek se určuje jako rozdíl mezi vaším příjmem a finanční částkou ve výši nezbytných financí k zajištění vašich základních životních potřeb. Počítá se i se zajištěním případné rodiny. Stále platí právo na nezabavitelnou částku, jejíž základ v roce 2020 tvoří 7 772 Kč.

Záznam o dlužnících v insolvenčním řízení je veden v Insolvenčním rejstříku na stránkách Ministerstva spravedlnosti. O vymazání z registru nelze požádat, záznam je smazán po pěti letech od ukončení insolvenčního řízení. Nicméně u záznamu je uvedeno, zda byla insolvence úspěšná či nikoliv, je možné tedy zažádat o půjčku v insolvenci, respektive půjčku po insolvenci.

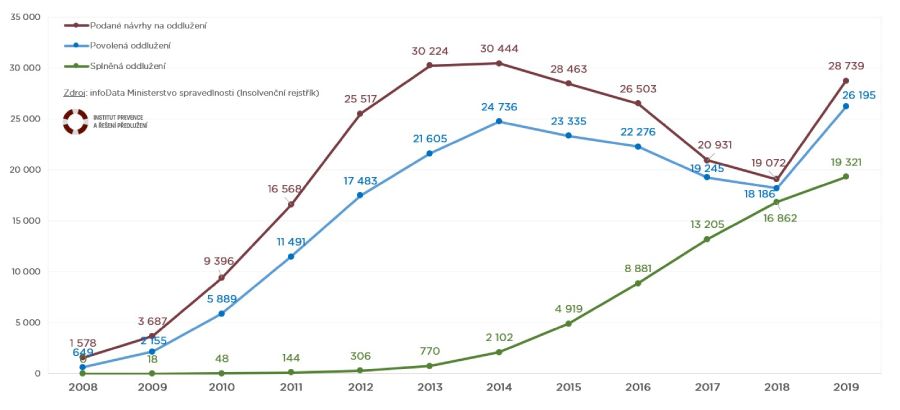

Vývoj počtu insolvencí v čase

Pomoc při insolvenci

Pokud se rozhodnete vyhlásit osobní bankrot, nebo vás do insolvence dostane sám věřitel, připravte se na to, že to pro vás nebude zrovna procházka růžovou zahradou. Insolvence s sebou nese většinou spoustu administrativy a papírování, ve kterém se běžný smrtelník nemá šanci vyznat. Stačí totiž malá chybička a můžete začít znovu. Hned ze začátku byste si měli dát pozor na to, že žádost o insolvenci sice můžete podat sami, ale žádost o oddlužení vám musí sepsat již odborník.

Kam se při insolvenci obráti o pomoc

Pokud si nevíte rady, jak na to, nebo se vůbec v celém procesu insolvence neorientujete, můžete požádat o pomoc jednu z tuzemských organizací. Ty nabízí bezplatné finanční poradenství a často vám dokážou pomoci i s vyplněním potřebných dokumentů – popřípadě vás odkážou na příslušné odborníky. Jednou z takových organizací je například Člověk v tísni, který se dlouhodobě zabývá pomoci dlužníkům. Napříč ČR najdete i další poradny či jednotlivce, kteří vám rádi pomohou – jejich seznam naleznete zde.

Výpis insolvence

Všechny aktivní i ukončené insolvence jsou vedené v Insolvenčním rejstříku (IR) – označovaný také jako Informační systém insolvenčního rejstříku (ISIR), kde jsou záznamy o této skutečnosti vedeny po dobu pěti let od ukončení insolvence. Tato doba i další podmínky spojené s řízením rejstříku jsou zaznamenány v zákonu č. 182/2006 Sb., o úpadku a způsobech jeho řešení a zákonu č. 99/1963 Sb., Občanský soudní řád – správu samotného rejstříku má na starosti Ministerstvo spravedlnosti.

Výmaz insolvence

Je nutné podotknout, že k rejstříku má přístup široká veřejnost, takže do něj může nahlédnout každý a podle jména si dohledat příslušnou osobu. Nahlédnout zde mohou téměř do všech dokumentů spojených s insolvenčním řízením či oddlužením. Bohužel nálepka insolvence není nic, čeho byste se mohli jen tak zbavit. Zápis o ní zůstává v rejstříku po dobu 5 let, přičemž není možné požádat o jeho odstranění. Po uplynutí stanoveného období je záznam skryt před veřejností i finančními institucemi – přístup k němu má pouze soud a insolvenční správce. O vymazání je možné zažádat pouze při úspěšném zastavení insolvence, kdy k jeho vymazání dojde do 15 dní od podání žádosti.

Jak získat půjčky bez registru insolvencí?

Na rozdíl od exekuce je téměř nemožné najít na trhu instituci včetně bank či nebankovních společností, která by vám půjčila peníze během období, kdy probíhá insolvenční řízení. Naději na úspěšné sjednání půjčky máte až po skončení insolvence, která však bude mít stále velký vliv na vaši bonitu. Pro většinu bank tedy budete představovat tak velké riziko, že vám žádná z nich úvěr neposkytne. Obrátit se můžete pouze na nebankovní společnosti, které si ale za úvěr nechají pořádně zaplatit. Počítejte tedy s vyššími úroky a celkovým RPSN, které budou výrazně vyšší než u bankovních úvěrů.

Srovnat si nabídky a vybrat si půjčku bez registru insolvencí

Jelikož se nemusí nebankovní společnosti řídit tak přísnými pravidly a obecně mají ve svém působení mnohem volnější ruku, mohou si dovolit sami rozhodovat o tom, jaká bude výsledná cena úvěru. Jednotlivé nabídky na trhu se od sebe mohou lišit i v řádu několika tisíc korun.

Zejména byste se měli zaměřit na výběr úvěru a rozhodovat se hned mezi několika alternativami. Nejlepší pohled na současný trh s půjčkami vám mohou nabídnout pouze srovnávače půjček, díky kterým porovnáte hned stovky nabídek úvěrů najednou. Budete tak mít větší šanci, že získáte opravdu výhodný úvěr, se kterým ušetříte.

Ověření totožnosti

U všech nebankovních společností s licencí od České národní banky se nevyhnete ověření totožnosti, které udává všem finančním institucím zákon. Ve výsledku budete muset dokázat, že jste opravdu tím, za koho se vydáváte. V drtivé většině případů vás nebankovní společnost požádá o předložení vašich dokladů.

Pravděpodobně se bude jednat o občanský průkaz a druhý doklad totožnosti (řidičský průkaz, cestovní pas, rodný list atd.). Zároveň si však bude muset ověřit i váš bankovní účet, a to pomocí přeposlání určité částky na předem určený bankovní účet – většinou se jedná o 1 Kč. Celý proces si můžete ulehčit použitím takzvané bankovní identity, pomocí které můžete rychle a jednoduše ověřit svoji totožnost online u všech finančních institucí a úřadů.

Ověření příjmu

I když nebankovní společnosti moc nedají na bonitu svých klientů, mohou si vyžádat i ověření vašich příjmů. Většinou se tak snaží odhadnout vaší finanční situaci a ujistit se, zda existuje alespoň nějaká záruka, že vypůjčené peníze splatíte.

V souvislosti s tím budete muset předložit:

- potvrzení příjmu,

- tři poslední výplatnice,

- tři výpisy z bankovního účtu.

Příjmy je možné ověřit i již zmíněnou bankovní identitou, kdy získá společnost podobně jako u výpisů z účtu přístup nejen k vašim příjmům, ale i výdajům.

Získání peněz

Nebankovní společnost nabízí hned dva způsoby vyplácení, a to bezhotovostní a hotovostní. První varianta je prováděna převodem sjednané částky přímo na váš bankovní účet. V některých případech je však možné požádat i o výplatu peněz přímo na ruku, kdy se s vámi u vás doma sejde zástupce či kurýr společnosti, podepíše s vámi úvěrovou smlouvu a předá vám hotovost.

Pozornost byste měli věnovat právě zmíněné úvěrové smlouvě, která může obsahovat různé poznámky pod čarou či podmínky. Proto byste nikdy neměli podepisovat nic, co jste si nepřečetli, nebo cokoli čemu nerozumíte. Vyhnete se tak nepříjemnostem, které by vás mohly v budoucnu dovést do dalších problémů.

Zdroje

- David Holý. Pojištění schopnosti splácet. Vyplatí se? In: Epojisteni.cz [online]. Dostupné z: https://www.epojisteni.cz/aktuality-pojisteni-schopnosti-splacet/

- Ondřej Čížek. In: Insolvencni-navrhy.cz [online]. 3. 4. 2013. Dostupné z: https://www.insolvencni-navrhy.cz/insolvence.html

- Zákon č. 182/2006 Sb.. Zákon o úpadku a způsobech jeho řešení (insolvenční zákon) In: Zakonyprolidi.cz [online]. Dostupné z: https://www.zakonyprolidi.cz/cs/2006-182

- Ministerstvo spravedlnosti České Republiky. Oddlužení. In. insolvence.justice.cz [online]. Dostupné z: https://insolvence.justice.cz/jak-ven-z-dluhove-pasti/oddluzeni/

- Česká bankovní asociace. Zlomové situace – oddlužení. In financnivzdelavani.cz [online]. 2020. Dostupné z: https://www.financnivzdelavani.cz/jak-na-to/zlomove-situace/oddluzeni

- Kurzy. Podmínky oddlužení In: Kurzy.cz [online]. Dostupné z: https://www.kurzy.cz/insolvence/podminky-oddluzeni/

- Česká bankovní asociace. Zlomové situace – oddlužení krok za krokem. In financnivzdelavani.cz [online]. 2020. Dostupné z: https://www.financnivzdelavani.cz/jak-na-to/zlomove-situace/oddluzeni/oddluzeni-krok-za-krokem

- Zákon č. 99/1963 Sb.: Občanský soudní řád. In: Zakonyprolidi.cz [online]. Dostupné z: https://www.zakonyprolidi.cz/cs/1963-99

- Zákon č. 99/1963 Sb.: Občanský soudní řád. In: Zákony pro lidi [online]. Dostupné z: https://www.zakonyprolidi.cz/cs/1963-99

- Centrum.cz. § 218 Lichva. In: Zakony.centrum.cz [online]. 7.9. 2015. Dostupné z: http://zakony.centrum.cz/trestni-zakonik/cast-2-hlava-5-paragraf-218

- WINTEROVÁ, Alena a MACKOVÁ, Alena. Civilní právo procesní. Praha: Leges, 2015.

- Institut prevence a řešení předlužení, z.ú.. OSOBNÍ BANKROTY In: Institut předlužení [online]. Dostupné z: https://www.institut-predluzeni.cz/mapy-a-statistiky/osobni-bankroty/

- Web. Kontakty na organizace pomáhající s dluhovou problematikou. In: Mapaexekuci.cz. [online]. Dostupné z: https://mapaexekuci.cz/index.php/protidluhova-podpora/pro-verejnost/dluhove-poradny/