Nebo si porovnejte si všechny rychlé půjčky

Detailní porovnání rychlých půjček na jednom místě

| Zaplo | První půjčka do 16 000 Kč | Opakovaná do 30 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

| Švýcarská Půjčka | První půjčka do 5 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

| CoolCredit | První půjčka do 12 000 Kč | Opakovaná do 25 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| Creditportal | První půjčka do 5 000 Kč | Opakovaná do 30 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| ViaSMS | První půjčka do 16 000 Kč | Opakovaná do 60 000 Kč | Od 30 dní | Do 30 dní | Získat Více o společnosti |

| Creditstar | První půjčka do 12 000 Kč | Opakovaná do 25 000 Kč | Od 5 dní | Do 180 dní | Získat Více o společnosti |

| Viva Credit | První půjčka do 20 000 Kč | Opakovaná do 20 000 Kč | Od 1 dní | Do 35 dní | Získat Více o společnosti |

| Ferratum | První půjčka do 9 000 Kč | Opakovaná do 80 000 Kč | Od - dní | Do - dní | Získat Více o společnosti |

| FlexiFin | První půjčka do 15 000 Kč | Opakovaná do 30 000 Kč | Od 14 dní | Do 30 dní | Získat Více o společnosti |

| VistaCredit | První půjčka do 4 000 Kč | Opakovaná do 8 000 Kč | Od 14 dní | Do 70 dní | Získat Více o společnosti |

| SOSCredit | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 28 dní | Získat Více o společnosti |

| Kamali | První půjčka do 15 000 Kč | Opakovaná do 20 000 Kč | Od 14 dní | Do 30 dní | Získat Více o společnosti |

| Tetička | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 5 dní | Do 30 dní | ZískatVíce o společnosti |

| CreditOn | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 31 dní | Získat Více o společnosti |

| Půjčka7 | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 28 dní | Získat Více o společnosti |

| CreditGO | První půjčka do 10 000 Kč | Opakovaná do 15 000 Kč | Od 5 dní | Do 30 dní | Získat Více o společnosti |

| Credit123 | První půjčka do 5 000 Kč | Opakovaná do 20 000 Kč | Od 10 dní | Do 45 dní | Získat Více o společnosti |

| Mobil půjčka | První půjčka do 3 000 Kč | Opakovaná do 10 000 Kč | Od 21 dní | Do 21 dní | Získat Více o společnosti |

| Express Credit | První půjčka do 4 500 Kč | Opakovaná do 15 000 Kč | Od 10 dní | Do 30 dní | Získat Více o společnosti |

| ReRum | První půjčka do 8 000 Kč | Opakovaná do 20 000 Kč | Od 7 dní | Do 30 dní | Získat Více o společnosti |

Nebaví vás vyplňovat žádosti jednotlivě?

Vyplňte jen jednu a automaticky zjistěte, kde jsou vám ochotni půjčit!

Spočítat nejvýhodnější půjčku

Jak ušetřit na půjčce až 30 % v roce 2023

Najít levnou půjčku bez skrytých poplatků může být někdy pěkný oříšek. Na trhu je totiž nespočet nabídek, které se snaží klienty nalákat na „výhodné“ podmínky, které z ní až moc dobře na to, aby to byla pravda. My sami jsme udělali přes 20 recenzí půjček a právě proto jsme se pro vás rozhodli sepsat průvodce nebo lépe rádce, pomocí kterého můžete na svojí nové půjčce ušetřit i tisíce korun. Jak můžete na svojí půjčce ušetřit? A na co byste si při jejím výběru měli dát pozor? Na to, a ještě více, se spolu podíváme v dnešním článku.

Vyberte si levného poskytovatele

Abyste na půjčce ušetřili, potřebujete najít levného poskytovatele půjček, který vám dokáže nabídnout nejvýhodnější půjčku a zároveň i férový přístup. Jako první se můžete obrátit na jednu z tuzemských bank, jejichž nabídky však nemusí vždy odpovídat realitě. Velká část z nich totiž láká na nízké úroky, na které dosáhne jen málokdo. V praxi se výslednou cenu půjčky (vypůjčená částka spolu s úroky a RPSN) dozvíte až před podpisem smlouvy.

Jakou vybrat společnost?

Pokud vám banka nedokáže nabídnout půjčku podle vašich představ, můžete zkusit štěstí u nebankovních společností. Ty se nemusí řídit tak přísnými pravidly jako banky, a proto často nabízí i výhodnější podmínky. Navíc můžete vybírat z široké škály nebankovních půjček včetně půjčky bez registru či půjčky v hotovosti. Výhodná může být pro některé klienty i možnost sjednání půjčky online nebo půjčky bez doložení příjmů.

Půjčka zdarma

Během hledání nejlevnější půjčky můžete narazit i na pojem půjčka zdarma, což se může na první pohled zdát poměrně zvláštní. Většina lidí považuje takové nabídky za pouhý podvod a raději se jim vyhýbá. My pro vás, ale máme dobrou zprávu. Půjčky zdarma skutečně existují.

Mějte půjčku úplně zadarmo

Půjčky zdarma můžete bez problému najít téměř u poloviny nebankovních společností, které se tímto způsobem snaží nalákat nové klienty na svoje služby. Jestli si sjednáváte u společnosti půjčku úplně poprvé, je velmi pravděpodobné, že vám nabídne možnost získat první půjčku zdarma. To znamená, že u ní nebudete platit žádné úroky, RPSN a ani poplatky (když půjčku nebudete řádně splácet, budete muset i přesto počítat s poplatky a různými sankcemi).

Ve většině případů ji můžete sjednat online a do pár hodin mít peníze na svém bankovním účtu, nebo přímo v ruce u půjčky v hotovosti. Menší nevýhodou je výše samotné půjčky, která bývá mnohem nižší a pohybuje se zpravidla okolo 20 000 Kč. Nízká je i doba splatnosti internetové půjčky, která může být nastavena na několik dnů, ale i měsíců. Nic vám však nebrání v tom využít této nabídky u více společností a dosáhnout tak požadované částky, kterou si potřebujete půjčit.

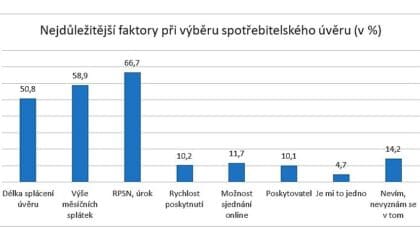

Podle čeho si Češi vybírají půjčky?

Graf: Sberbank

Využijte aktuální akce nebankovních společností

Někteří klienti mohou mít s dohledáním půjčky zdarma problém, a to především kvůli tomu, že již měli u vybrané nebankovní společnosti sjednaný úvěr. I s tím vám ale dokážeme pomoci. Jelikož se svým klientům snažíme nabídnout opravdu kvalitní služby, sledujeme za ně kromě nabídek jednotlivých nebankovních společností i různé slevy a akce, které mohou značně ulehčit jejich peněžence.

Snažíme se nabídnout kvalitní služby

Pravidelně se od nás můžete dočkat nabídek slevových akcí na opakované půjčky, které jsou poskytovány různými nebankovními společnostmi, podle toho kolikátou nebankovní půjčku si chce u nich klient sjednat. K tomu abychom vám mohli zasílat aktuální nabídku půjček stačí, když použijete náš srovnávač půjček, který vám pomůže najít půjčku určenou přímo vám na míru.

Přizvěte si na pomoc náš srovnávač

Trh s půjčkami je v současnosti přesycený různými nabídkami, které se snaží nalákat nic netušící klienty na podmínky, které se na první pohled tváří jako „výhodné“. Ve výsledku může být opravdu těžké najít opravdu výhodnou, a hlavně férovou půjčku. Srovnání jednotlivých půjček vám může zabrat až několik hodin, které zbytečně strávíte před obrazovkou vašeho počítače nebo u mobilního telefonu. Proto není od věci přizvat si na pomoc srovnávač úvěrů, který můžete najít i na našich webových stránkách. Díky němu můžete rychle a jednoduše porovnat nabídky již ověřených nebankovních společností a získat půjčku ušitou přímo vám na míru.

Jak použít náš srovnávač?

Náš srovnávač je navržen tak, aby se v něm zorientoval opravdu každý. Jeho použití je velmi jednoduché a nezabere vám více než pár minut vašeho drahocenného času.

Proto abyste získali půjčku na míru, budete muset projít čtyřmi jednoduchými kroky:

- V úplně prvním kroku na vás čeká jednoduchý formulář, do kterého vyplníte základní údaje o svojí osobě a parametry půjčky, o kterou máte zájem.

- vyberte v jaké výši si přejete půjčku sjednat (od 1 000 do 20 000 Kč)

- vyberte dobu splácení půjčky

- vyplňte své kontaktní údaje (jméno a příjmení, e-mail a telefonní číslo)

- Jako další vás budeme muset trochu více poznat, a proto od vás budeme potřebovat informace zahrnující vaše trvalé bydliště, aktuální adresu a způsob bydlení (vlastníte svůj vlastí dům/byt, jste v nájmu, bydlíte u blízkých atd.)

- Protože nám záleží na tom, abychom vám vybrali půjčku, se kterou budete maximálně spokojení, budeme od vás potřebovat i další doplňující informace týkající se vaší životní a finanční situace.

Konkrétně vás požádáme abyste odpověděli na otázky:

- jaký je váš měsíční příjem

- jaké jsou vaše měsíční náklady

- jaký je váš zdroj příjmů

- u koho jste zaměstnaní (bude nutné u vést i kontakt na vašeho zaměstnavatele)

- jak dlouho jste zaměstnáni

- Na závěr vás srovnávač požádá o vyplnění vašeho bankovního účtu a ověření vaší identity prostřednictvím čísla vašeho občanského průkazu a rodného čísla. Tímto se snažíme chránit vás samotné před zneužitím vašich osobních údajů podvodníkem, který by se mohl pokusit sjednat půjčku na vaše jméno. Během jedné minuty vám srovnávač vygeneruje nabídky, ze kterých můžete vybírat.

Pokud se rozhodnete, že některá z nabídek odpovídá vašim představám můžete přistoupit k jednoduché verifikaci. Tu provedete prostřednictvím SMS kódu, který vám zašleme na telefonní číslo, které jste zadali v prvním kroku. Následně vás systém přesměruje na stránky nebankovní společnosti, kde můžete dokončit žádost o nebankovní půjčku, aniž byste museli opět doplňovat své osobní údaje a další náležitosti.

V případě, že se rozhodnete využít náš srovnávač, můžete získat exkluzivní slevy až ve výši 40 % (neplatí u půjček zdarma). O tom, že jsme opravdu pečlivý v našem výběru se můžete přesvědčit i v našem Indexu úvěrových společností, kde jsme pro vás připravili porovnání a recenze všech důvěryhodných nebankovních společností na našem trhu.

Co všechno budete potřebovat pro sjednání půjčky?

Nebankovní společnosti se snaží k poskytování nebankovních půjček přistupovat opravdu zodpovědně, a proto od vás budou při jejich sjednání požadovat i potřebnou dokumentaci a údaje.

Proč?

Povinností společnosti je ověřit si, zda je klient způsobilý k tomu, aby mu byla půjčka online poskytnuta. V opačném případě by se klient mohl dostat do zbytečných problémů a tím samozřejmě přidělat práci i samotné společnosti. Jako první ověřují tři základní informace, které musí splňovat každý žadatel o půjčku:

- dovršení věku 18 let

- trvalé bydliště na území ČR

- pravidelný příjem

Poté společnosti přistupují i k ověřování dalších náležitostí, které jsou nezbytné proto, aby mohla být klientovi poskytnuta půjčka ihned podle zákona.

Ověření totožnosti

Na úplném začátku musí každá nebankovní společnost stejně jako banky ověřit vaši totožnost, což ji nově ukládá zákon 253/2008 Sb. Podle něj musí po svých klientech požadovat alespoň dva doklady totožnosti, přičemž první z nich musí být obvykle občanský průkaz. Jako druhý doklad totožnosti si můžete vybrat například řidičský průkaz, cestovní pas, kartičku zdravotní pojišťovny nebo rodný list. Při sjednání půjčky online bude po vás společnost požadovat fotku nebo scan obou stran příslušných dokladů. Pro ještě lepší identifikaci se můžete setkat i s tím, že budete muset pořídit selfie svého obličeje. Svoji totožnost můžete ověřit i pomocí takzvané bankovní identity, kterou si můžete zřídit ve svém internetovém bankovnictví. Bankovní identitu můžete využívat prakticky kdekoli, kde se musíte prokazovat občanským průkazem (na úřadech, v bance, u různých institucí a společností). Některé nebankovní společnosti využívají k ověření identity již existující bankovní účet klienta, ze kterého je pro identifikaci přeposlána symbolická částka 1 Kč. Tento způsob ověření využívají například i banky, nemusíte se tedy bát, že by se jednalo o podvod.

Ověření bonity klienta

Každá banka a nebankovní společnost ověřuje před sjednáním výhodné půjčky bonitu klienta, která představuje jeho schopnost splácet své závazky. Společnost se tímto snaží ochránit klienta před neudržitelným zadlužením, ale i sama sebe před zbytečným papírováním spojeným s vymáháním nezaplacených pohledávek. Proč by měla být pro vás bonita důležitá? Bonita nerozhoduje pouze o tom, zda online půjčku získáte, ale i o výši úroku, který budete muset zaplatit. Obecně platí, že čím lepší bonitou disponujete, tím nižší úrokovou sazbu vám společnost nebo banka nabídne. Na rozdíl od bank se nebankovní společnosti nemusí řídit tak přísnými pravidly při posuzování bonity. Ve výsledku si mohou vybrat jakým způsobem budou hodnotit jednotlivé klienty a do kterých registrů budou nahlížet. Klidně se vám může stát, že vám jedna společnost odmítne půjčku poskytnout a druhá vás naopak přivítá s otevřenou náručí. Běžně se společnosti zaměřují hned na několik faktorů, které mohou rozhodnout o tom jakou půjčku ve skutečnosti získáte.

Mezi ty základní se řadí:

- věk – starší osoby mají většinou méně výhodné podmínky, protože představují vyšší riziko.

- životní situace – při ověřování bonity je posuzován i osobní život žadatele včetně toho, zda je svobodný, ženatý, rozvedený anebo kolik má dětí.

- vzdělání – někdy může být rozhodující i vzdělání, podle kterého si může společnost udělat představu o vašem postavení na trhu práce.

- zaměstnání – pro každou společnost je důležité, aby byl její klient zaměstnán a disponoval i pravidelným příjmem. Zde může hodnotit i to o jaké zaměstnání se jedná a zda je žadatel schopen z něj opravdu generovat měsíčně požadovanou částku pro splácení svých závazků (například živnostníci nebo sezónní pracovníci mají problém se sjednáním půjčky).

- pohlaví – banky i nebankovní společnosti posuzují žadatele i podle pohlaví, a to kvůli faktu, který potvrzuje, že muži mají mnohem častěji problémy se splácením.

Jedním z nejdůležitějších faktorů při hodnocení bonity jsou příjmy, které si společnost ověřuje různými cestami. Nebankovní společnosti mohou svým klientům půjčit pouze půjčky jejichž splátky nepředstavují více než 45 % celkového příjmu žadatele. Je velmi pravděpodobné, že po vás bude společnost požadovat výplatní pásku, nebo výpisy z účtu za poslední 2 až 3 měsíce. Pro ověření vašeho příjmu společnosti často požadují i kontaktní údaje na zaměstnavatele, který jim potvrdí, že u něj opravdu pracujete. Poté může přistoupit i k prohledávání registrů, ve kterých jsou zapsány všechny vaše i malé půjčky včetně údajů o tom, zda jste se někdy nezpozdili se splátkou nebo jste neměli takové problémy dlouhodobě. Jak již ale bylo zmíněno, nebankovní společnosti nahlíží pouze do některých registrů a je možné, že jim ani nepřikládají takovou váhu jako běžné banky.

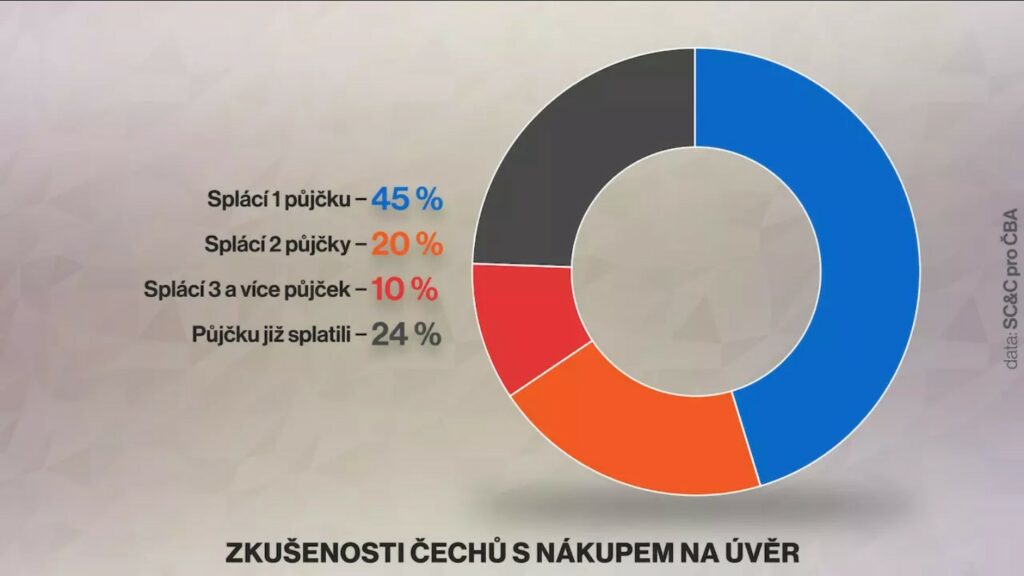

Kolik půjček Češi v průměru splácejí?

Jak si vylepšit svoji bonitu a získat levnější půjčku?

Pokud víte, že vaše bonita není zrovna nejlepší, není třeba panikařit. Pořád totiž máte možnost ji vylepšit, nebo se alespoň pokusit některé resty zamaskovat. Ještě předtím, ale popřemýšlejte nad tím, zda nebankovní půjčku opravdu potřebujete a jestli vám dočasné vylepšení bonity spíše neublíží.

Zbavte svůj účet negativních transakcí

Jelikož některé nebankovní společnosti vůbec do registrů nenahlíží, bude pro ně primárním podkladem pro posouzení bonity výpis z účtu. Na něm by měly být ideálně převážně pozitivní transakce (mzda, odměny). To je ale v drtivé většině téměř nemožné, a proto je nutné se některých negativních transakcí (splátky půjček, sázky, vysoké výdaje) zbavit. Toho můžete docílit vytvořením nového bankovního účtu, na který si necháte pravidelně posílat svoji mzdu a nebudete z něj splácet žádné závazky. Společnost tak neuvidí, za jakým účelem využíváte své finance a nebude vám moci připsat mínusové body k vaší bonitě.

Splaťte část svých závazků

S vylepšením vaší bonity vám může pomoci splacení některých závazků. Nejčastěji se může jednat o různé kreditní karty nebo kontokorenty, které vám zbytečně přidávají mínusové body. Oba tyto úvěrové produkty jsou totiž započítávány v plné výši a nezáleží na tom jakou část máte již splacenou. Jestli například využíváte kreditní kartu s limitem 20 000 Kč a máte vyčerpáno pouze 4 000 Kč, bude vám i přesto započítáván celý limit, kvůli kterému vám společnost nemusí poskytnou půjčku. Situace je stejná i u již splacených kontokorentů a kreditních karet, které jsou stále aktivní. Nejjednodušší je tedy požádat o jejich okamžité zrušení.

Požádejte o vymazání záznamu v rejstříku

Na vaši bonitu mohou mít vliv záznamy v dostupných rejstřících, do kterých může nahlédnout každá bankovní i nebankovní společnost. Mezi ty nejpoužívanější se řadí registry jako Nebankovní registr klientských informací, Bankovní registr klientských informací, Centrální evidence exekucí a SOLUS. U posledního ze zmíněných můžete požádat o vymazání záznamu za předpokladu, že již máte svůj závazek plně splacený a zrušený. Poté vám stačí poslat žádost o vymazání záznamu, který vznikl například kvůli pozdnímu uhrazení splátky. Registr by měl vaší žádosti vyhovět bez zbytečných průtahů.

Zkuste přizvat spolužadatele nebo ručitele

Bonita jednoho žadatele nemusí vždy stačit na poskytnutí vybrané půjčky. Za tímto účelem některé společnosti nabízí možnost přizvání spolužadatele nebo ručitele, kteří dokážou vaši bonitu navýšit. Důležité je, aby taková osoba disponovala kladnou bonitou a splňovala všechny zmíněná kritéria (věk, pravidelný příjem, trvalé bydliště na území ČR). Vždy si ale pamatujte, že spolužadatel a ručitel jsou dva úplně odlišné pojmy. Spolužadatel je na stejné úrovni jako vy, což znamená, že musí spolu s vámi řádně splácet půjčku a zároveň odpovídá stejným dílem i za případné prodlení splátek. Naopak ručitel se zavazuje k tomu, že bude závazek splácet poté, co toho nebude schopný samotný žadatel.

Objem dluhu obyvatel v jednotlivých krajích ke konci 1.pololetí tohoto roku

Nepodepisujte nic, čemu nerozumíte

Častým nešvarem některých klientů je podepisování smluv, aniž by si přečetli, co v nich ve skutečnosti stojí. Po jejich pročtení se však můžete dozvědět všechny potřebné údaje, jako jsou poplatky, výše úroku a podmínky splácení. Jestli smlouvě nerozumíte je lepší se doptat na všechny nesrovnalosti přímo úvěrového specialisty, se kterým půjčku sjednáváte. Správnou volbou je i konzultace smlouvy s právníkem nebo příslušnou poradnou, kteří vám pomohou porozumět znění celé smlouvy. O tom, jak srozumitelné jsou smlouvy u jednotlivých nebankovních společností se můžete přesvědčit v našem Indexu úvěrových společností.

Řiďte se jednoduchým pravidlem

Pro ty, kteří již podepsali smlouvu, které nerozumí existuje jiskřička naděje. Některé smlouvy mohou být totiž neplatné, a tudíž po vás společnost nemůže požadovat žádné sankce a ani na vás nesmí podat exekuci. Touto problematikou se zabývá například známý právník Petr Němec, který tvrdí, že velká část smluv je neplatných. I přesto se ale vždy řiďte jednoduchým pravidlem, které z ní: „Nikdy nepodepisujte nic, čemu nerozumíte.“ V neposlední řadě nezapomínejte i na to, že byste nikdy neměli žádné společnosti posílat peníze v předem (kromě 1 Kč pro ověření bankovního účtu).

Splácejte své závazky včas

Rychlá půjčka se vám může při jejím nesplácení pořádně prodražit, a to někdy i o nehorázné částky. Při pozdním splácení vám každá bankovní i nebankovní společnost naúčtuje takzvaný poplatek z prodlení, který se při dlouhodobém nesplácení může vyšplhat na tisíce korun. O tom, kolik činní takový poplatek neboli penále byste se měli dočíst v obchodním ceníku společností, který si můžete vyžádat přímo při podpisu smlouvy.

Neuhrazené splátky

V praxi vás společnost upozorní na neuhrazené splátky pomocí upomínky, která k vám do několika dní dorazí poštou. Za takovou upomínku si společnost účtuje další poplatky, které budete muset uhradit spolu s vyměřeným poplatkem za prodlení. Ihned po doručení této upomínky jsou vám poplatky za účtovány a je od vás očekáváno, že své závazky splatíte v co nejkratší možném čase. V opačném případě je společnost nucena vystavit další upomínky.

Pokud ani tak nezačnete půjčku online splácet, je téměř jisté, že na vás bude podána exekuce, která vám vaši nebankovní půjčku opět o něco prodraží. S exekučním řízením jsou totiž spojené vysoké náklady, které hradí samotný dlužník. Proti exekučnímu řízení se samozřejmě můžete odvolat, což vás bude opět stát nemalé peníze.

Snažte se své závazky splácet v čas a když nastanou jakékoli problémy, začněte je řešit hned bez odkladů. Na úplném začátku byste měli kontaktovat společnost, u které máte sjednanou půjčku a pokusit se s ní problém vyřešit například pomocí odkladu splátek. Dalším možným řešením je sjednání levné půjčky, díky které můžete splatit své stávající závazky a místo nich splácet půjčku s výhodnější úrokovou sazbou (u některých nebankovních společností můžete získat i půjčku zdarma).

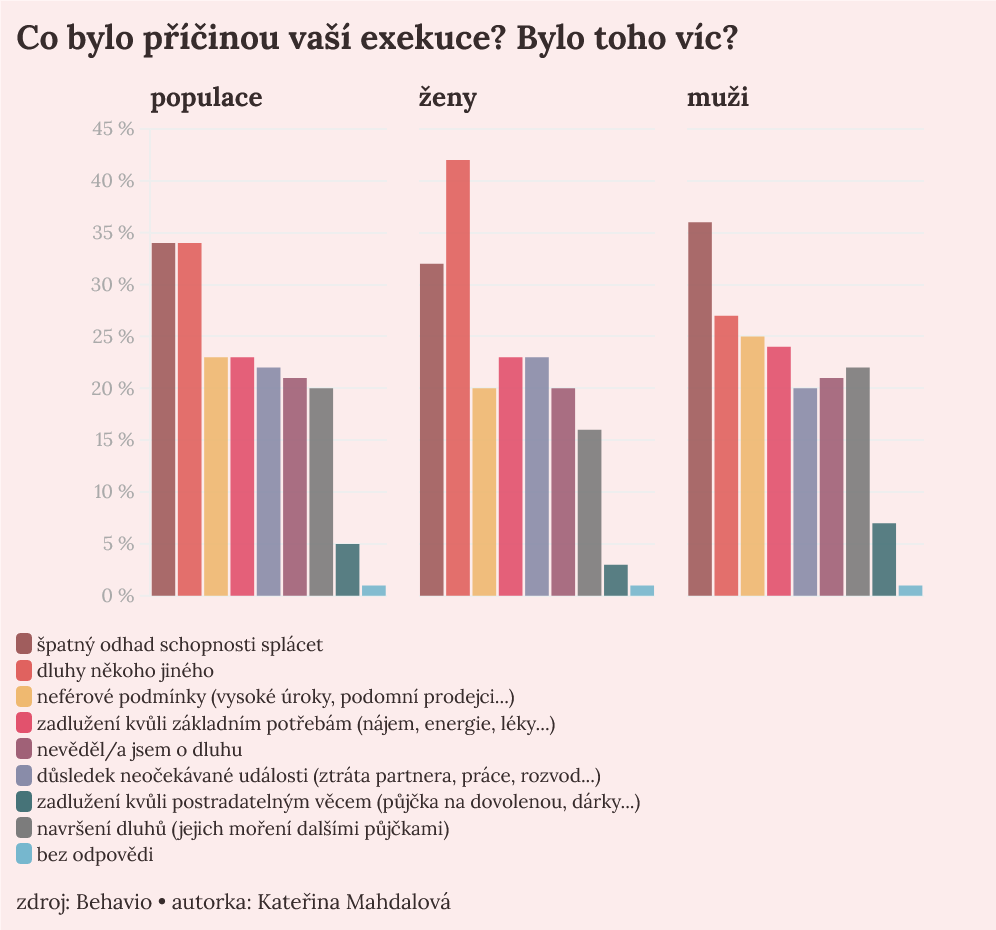

Důvody exekucí

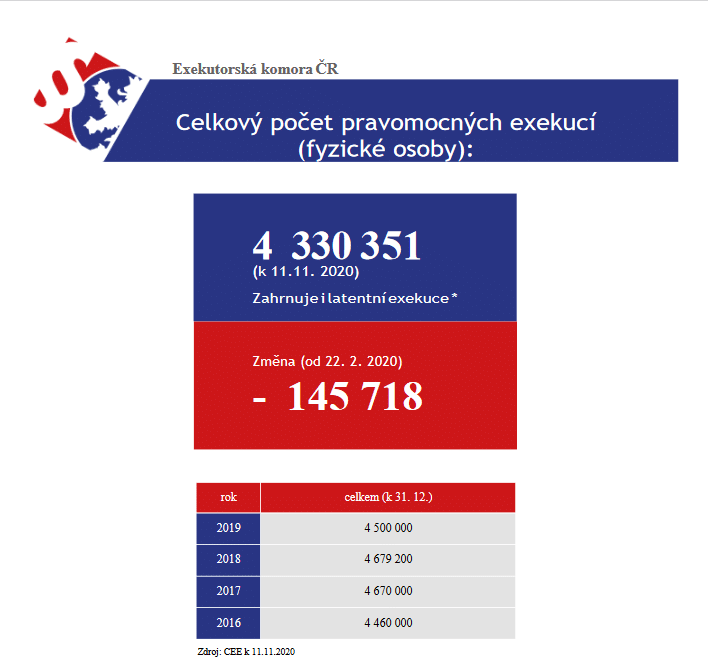

Meziroční růst počtu exekucí od roku 2016 do roku 2020

Zkuste konsolidaci půjček

Konsolidace půjček může nejen ulehčit vaší peněžence, ale vylepšit i vaši bonitu. Tato volba je vhodná pro klienty, kteří si již v minulosti sjednali nevýhodné půjčky a neví, jak se jich zbavit. O konsolidaci můžete požádat jakoukoli bankovní nebo nebankovní společnost, která tuto službu nabízí. Po podání žádosti dojde k posouzení vaší bonity a jednotlivých půjček, které jsou napsány na vaše jméno.

Sloučení půjček

Banka nebo nebankovní společnost vám připraví nabídku jejich sloučení do jedné velké půjčky, kterou u ní budete splácet. Spolu s konsolidací můžete očekávat výhodnější podmínky v podobě nižšího úroku nebo delší doby splácení. Výjimkou není ani nabídka financí navíc, které vám budou poskytnuty nad rámec stávajících nebankovních půjček a můžete s nimi nakládat jakkoli se vám zlíbí. Sloučit lze téměř všechny typy úvěrů od kontokorentu, kreditních karet, spotřebitelských úvěrů až po leasing. Výše konsolidace má svůj limit, který je stanovený téměř vždy na 1 milion korun.

Po schválení konsolidace a podpisu smlouvy, banka nebo nebankovní společnost splatí vaše závazky. Ty mohou být splaceny buď přímo bankou nebo nebankovní společností, nebo vám mohou být poskytnuty finanční prostředky pro jejich splacení. Ihned po přeposlání peněz na váš účet je nutné přeposlat požadované částky vašim věřitelům a zároveň s tím odeslat i žádosti o zrušení daných úvěru. Žádost má vždy písemnou podobu a musí být opatřena vaším podpisem. Po jejím obdržení by mělo dojít ke zrušení daných úvěrových produktů zhruba do jednoho až dvou týdnů.

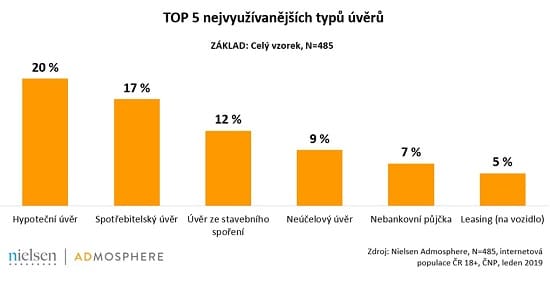

Jaké úvěry si Češi sjednávají?

Refinancujte dlouhodobé půjčky

Refinancování půjček funguje na podobném principu jako jejich konsolidace. Zde je ale možné refinancovat pouze dlouhodobé půjčky, přičemž nejčastěji jsou k tomuto účelu využívány hypoteční úvěry. Refinancování půjček je vhodné především pro klienty, kteří si sjednali půjčku za nevýhodných podmínek (například vysoká úroková sazba) a jiná bankovní nebo nebankovní společnost mu je schopna nabídnout mnohem výhodnější podmínky (například nižší úroková sazba).

Možnosti refinancování

Během refinancování je stávající bankovní či nebankovní půjčka převedena k jiné bankovní nebo nebankovní společnosti, která závazek splatí za svého nového klienta, který ji následně tuto částku pravidelně splácí. Z pravidla platí, že se vám nový poskytovatel půjčky pokusí nabídnout lepší podmínky, které pro vás budou výhodnější a tím pádem na půjčce i ušetříte. Předmětem refinancování může být kromě hypotéky i kreditní karta, kontokorent nebo i stavební spoření.

Podobně jako u konsolidace můžete získat finance navíc, které budete splácet společně s půjčkou. Ty vám jsou uvolněny ihned po podpisu smlouvy a můžete s nimi nakládat dle vlastního uvážení. Celý proces je pro banku poměrně nákladný, a tak je potřeba počítat i s poplatky, které budete muset za převedení půjčky zaplatit. Všechny náklady by vám měla banka nebo nebankovní společnost sdělit při podpisu smlouvy.

Jestliže, chcete refinancovat například hypotéku nebo stavební spoření a nechcete platit poplatky navíc, je vhodné přistoupit k jejich refinancování až po uplynutí doby fixace. Ta může být stanovena na 1 rok a více, přičemž si ji klient stanovuje sám při sjednání úvěru. Ne vždy musíte k refinancování přistupovat ihned. Nejprve můžete zkusit konfrontovat svoji stávající banku nebo nebankovní společnost s výhodnějšími nabídkami na trhu a vyčkat, zda se vám nepokusí nabídnout výhodnější podmínky.

Zdroje

- Michal Hardyn. Půjčky zdarma. In: HARDYN.CZ [online]. 30.6.2020. Dostupné z: https://www.penize.cz/financni-poradenstvi/252445-registry-dluzniku-mate-se-ceho-bat

- Zákon č. 253/2008 Sb.: Občanský soudní řád. In: Zákony pro lidi [online]. 1.8.2021. Dostupné z: https://www.zakonyprolidi.cz/cs/2008-253#cast2

- Bankovní identita. Ověření totožnosti. In: Bankovní identita[online]. 2021. Dostupné z: https://bankovni-identita.cz/

- Wikipedie. Ověření bonity klienta In: Wikipedia [online]. 19.7. 2021. Dostupné z: https://cs.wikipedia.org/wiki/Bonita_(finan%C4%8Dnictv%C3%AD)

- Michaela Šámalová. Kolik si můžu půjčit? In: Ušetřeno.cz[online]. 5.1.2021. Dostupné z: https://odpovedi.usetreno.cz/support/solutions/articles/44001857422-kolik-si-m%C5%AF%C5%BEu-p%C5%AFj%C4%8Dit-a-kolik-m%C5%AF%C5%BEu-m%C4%9Bs%C3%AD%C4%8Dn%C4%9B-spl%C3%A1cet-

- Veronika Cvejnová. Hodnocení bonity. In: Finance.cz [online].12.12.2018. Dostupné z: https://www.finance.cz/zpravy/finance/208678-bonita-klienta-jak-a-proc-ji-banky-zjistuji/

- Petr Mladěnka. Požádejte o vymazání záznamu v rejstříku. In: FINANCER.com [online]. Dostupné z: https://financer.com/cz/osobni-finance/registry-dluzniku/

- Veronika Cvejnová. Zkuste přizvat spolužadatele nebo ručitele. In: DuoFinance.cz [online].10.8.2020. Dostupné z: https://www.duofinance.cz/co-je-bonita

- Petr Němec. Nepodepisujte nic, čemu nerozumíte. In EXEKUTOR MÁ SMŮLU.cz [online]. 10.11.2015. Dostupné z: https://www.exekutormasmulu.cz/petr-nemec-politici-strkaji-hlavu-do-pisku-pred-neplatnymi-exekucemi/

- Petr Mladěnka. Rizika nebankovních půjček. In: FINANCER.com [online]. Dostupné z: https://financer.com/cz/pujcky/rizika/#tte_smlouvy

- Sylvie Rosová. Splácejte své závazky včas. In ZonkyTIMES.cz [online]. 3.9.2019. Dostupné z: https://www.zonky.cz/zonkytimes/kdyz-vas-dluhy-tahnou-ke-dnu-co-hrozi-pri-nesplaceni-a-jak-z-toho-ven/

- Srovnejto.cz Blog. Zkuste konsolidaci půjček. In: srovnejto.cz [online]. Dostupné z: https://financniliska.cz/registr-dluzniku-2/

- Eva Moniová. Refinancujte dlouhodobé půjčky In: Seznam.cz [online]. 15.4.2021. Dostupné z: https://www.seznamzpravy.cz/clanek/prehledne-jak-na-

- Martin Bednář. Nejdůležitější faktory při výběru úvěru. In: Graf Sberbank [online]. 18.11.2020. Dostupné z: https://faei.cz/pro-cechy-jsou-pri-vyberu-pujcky-nejdulezitejsi-uroky/

- Barbora Buřínská. Kolik půjček Češi v průměru splácejí? In: Novinky.cz [online]. 5.3.2020. Dostupné z: https://www.novinky.cz/finance/clanek/roste-pocet-lidi-splacejicich-pujcku-pujckou-40314870

- ČTK. Objem dluhu obyvatel. In: Ekonomika [online]. 25.8.2020. Dostupné z: https://zpravy.aktualne.cz/ekonomika/crif-dluh-obyvatel-cr-vzrostl-o-143-miliard-na-2-52-bilionu/r~9aca73d0e6a611eab408ac1f6b220ee8/

- Kateřina Mahdalová. Důvody exekucí. In: Seznam.cz [online]. 17.3.2021. Dostupné z: https://www.seznamzpravy.cz/clanek/velky-pruzkum-polovina-cechu-povazuje-system-exekuci-za-neferovy-147408

- Zdeněk Bubák. TOP 5 nejvyužívanějších typů úvěrů. In: Finparáda.cz [online]. 26.8.2019. Dostupné z: http://m.finparada.cz/5849-Temer-polovina-Cechu-ma-v-soucasnosti-pujcene-penize.aspx